Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

1 #26 12/10/2021 16h32

1 #26 12/10/2021 16h32

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Mise à jour du portefeuille au 12 Octobre 2021

Je viens de terminer la lecture du livre de B.Graham, l’investisseur intelligent, que j’ai trouvé brillant. Pour un débutant en investissement comme moi, ce livre regorge d’enseignements. Ci-dessous quelques citations (reformulées) issues de mes prises de notes:

B.Graham a écrit :

Vous ne serez pas plus pauvre si quelqu’un d’autre bat le marché et pas vous. Vous ne verrez jamais écrit sur une pierre tombale: il a battu le marché. Ce qui compte ça n’est pas de franchir la ligne avant les autres, mais de s’assurer qu’on va le faire (en d’autres termes, atteindre son objectif).

B.Graham a écrit :

Les actions qu’un investisseur intelligent peut faire sont limitées à choisir des titres de qualité, faiblement valorisés, limiter au maximum ses mouvements, avoir des espoirs réalistes, diversifier, limiter les expositions risquées, réduire au maximum sa fiscalité et maîtriser ses émotions

B.Graham a écrit :

L’investisseur qui panique ou qui est angoissé à chaque baisse injustifiée du marché transforme un avantage en handicap.

B.Graham a écrit :

Aucun investisseur sérieux ne peut croire que les variations journalières ou mensuelles de bourse font de lui un investisseur riche ou pauvre.

B.Graham a écrit :

La fin d’un marché haussier se caractérise par des PER supérieurs à la moyenne historique, des plus hauts historiques des indices, des rendements faibles, de la spéculation à crédit et des IPO de mauvaises qualités

B.Graham a écrit :

La suractivité en bourse fait perdre de l’argent. Si on ne sait pas garder ces titres en années, on est une victime, pas un gagnant (ses propres mots).

J’ajoute donc deux nouvelles règles aux trois déjà définies:

Lecon #1: Acheter de la qualité et rester investi même pendant le krach

Leçon #2: Ne plus prendre de position en fonction des propos tenus par des acteurs économiques ni essayer de timer le marché avec des stratégies autre qu’un peu de cash de côté

Leçon #3: Diversifier pour se protéger.

Leçon #4: Limiter ses mouvements au maximum. Mise en place d’un indicateur suivant mon nombre de mouvements.

Leçon #5: Ne pas suivre les tendances pour battre le marché mais mettre en place une stratégie pour atteindre mon objectif dans sa période de temps. Battre le marché n’est pas nécessaire, seul atteindre l’objectif l’est.

Ci-dessous une mise à jour de mon portefeuille.

Composition:

Indicateurs:

Quelques commentaires rapides:

Sur 2021, je sous-performe mes comparateurs de 6% et de 2% depuis l’ouverture de mes supports. Je mets ça sur le compte de mes mouvements qui induisent des frais élevés, mes positions majoritairement contrariantes et ma poche de liquidité (aujourd’hui encore à 20%).

Mais comme vu plus haut, cette différence par rapport à mes indicateurs n’a pas vraiment d’importance, c’est plus pour vérifier si à terme un ETF n’est pas plus intéressant pour mes nouveaux apports qu’un choix de titres vifs. En absolu, mes performances depuis Octobre 2019 sont vraiment bien et j’ai énormément appris. En relatif, j’ai fais un peu moins que les comparateurs mais ça n’est pas grave. Je suis toujours on track pour atteindre mes objectifs de revenu complémentaire dans 20 ans. On va dire que cette différence est le coût de mon enseignement !

Coté valeur, j’ai assez peu de nouvelles valeurs hormis NRJ group (valorisation faible, capitaux propre supérieurs à la capitalisation boursière), Engie (valorisation faible alors que positionnement intéressant pour le futur), Rubis (valorisation faible qui atteint un plancher, la crise aux caraïbes devrait arriver à son terme ?) et Piscines Desjoyaux (croissance forte en Europe notamment).

Objectif: 0 mouvement d’ici au 31 décembre. Prochaine mise à jour: Début Janvier 2022.

![]() Hors ligne

Hors ligne

2 #27 14/12/2021 12h20

2 #27 14/12/2021 12h20

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Je lis toujours beaucoup en ce moment et je suis tombé sur des références à Marty Zweig. Je me suis rendu compte que beaucoup de citations largement diffusées sur les marché provenaient de lui, dont le fameux don’t fight the fed. Pour la postérité, voici les fameuses 17 règles qu’il a proposé dans ses travaux:

Je trouve ces citations inspirantes et elles mettent en lumière les erreurs et biais cognitifs que l’on peut avoir lorsque l’on investi en bourse.

Et je pense être en contradiction avec pas mal de règles dont la première règle, qui est pourtant la plus importante… En effet, j’ai du mal avec la tendance actuelle à la glorification de certaines valeurs et à la mise à la déchèterie d’autres valeurs. Je me reconnais plus dans la règle 4, où certaines valorisations n’ont à mes yeux pas de sens.

On trouve sur le forum une majorité d’investisseurs dans la croissance et l’hypercroissance, pour qui orange ou totalenergies sont des déchets et pour qui nvidia ou docusign sont des must have. Et c’est sûr que les faits sont pour eux, vu les croissances hyperboliques des cours de bourse. Je ne critique pas ces positions, bien plus rentables que les miennes, mais ça n’a juste pas de sens pour moi.

Pour prendre le cas d’NVIDIA, valeur star des réseaux, le PER 2021 est de 150 (je ne regarde pas les PER 2022 et 2023, ça n’a aucun sens de prévoir des PER futurs). La capitalisation vaut 26 fois le CA.

En regardant de plus prés, NVIDIA fait en gros la moitié de son CA sur des cartes graphiques pour joueurs (selon mes calculs, environ 7M de cartes graphiques seront vendues en 2021) et l’autre moitié pour les serveurs et l’industrie (un peu moins de 5M de GPU vendus).

Actuellement, la société a une capitalisation de 705 $Mds et une marge nette de 33%. Pour revenir à une valorisation classique pour une société de croissance, avec un PER de 30, il faudrait qu’NVIDIA dégage un bénéfice annuel de 24 $Mds, induisant, toute chose étant égale par ailleurs, la vente de 34M de cartes graphiques aux joueurs et 20M de GPU pour l’industrie.

En d’autres termes, pour revenir à un PER de 30, il faudrait vendre 4,5 fois plus de produits ?!? Je sais bien que le cours est soutenu par les folies actuelles du minage des cryptomonnaies et le délire futuriste du métaverse. Mais est-ce raisonnable de penser qu’une société va vendre 5 fois plus de devices ? Mais est-ce seulement possible ? Le pool de joueurs PC va-t-il quadruplé en 2 ans ? Sachant qu’NVIDIA a été dégagée du marché des consoles par AMD…

Voilà le raisonnement que j’ai quand je passe une par une les sociétés tech ou verte en bulle, raisonnement certainement totalement faux et biaisé. Attention, je ne parle pas ici de Microsoft, Apple et Facebook qui ont des valorisations normales par rapport à leur bénéfice 2021.

Mais là où je bug, c’est que je trouve les marchés inefficients à donner une valeur correcte aux sociétés en fonction de leur utilité. On va dézinguer Orange par exemple qui se trouve à un PER de 8 et 8% de rendement, mais comment un joueur peut-il jouer avec la carte NVIDIA sans sa fibre Orange ou regarder son épisode de Netflix à 3h du matin sans sa 5G Orange? Le cours de bourse n’est pas le reflet de l’utilité réelle de l’entreprise dans nos vies, c’est ça je commence à comprendre.

Maintenant, je suis au tout début de mon activité d’investisseur et il y a certainement des choses que je loupe.

![]() Hors ligne

Hors ligne

1 #28 14/12/2021 13h53

1 #28 14/12/2021 13h53

Bonjour,

De mon point de vue, les cartes NVidia servent surtout à accélérer les calculs de réseaux de neurones pour le "deep learning", à la base de l’immense majorité des technologies d’IA actuellement déployées ou en passe de l’être sur la décennie à venir. Par exemple la voiture autonome, l’analyse de vos habitudes de consommateur, la maintenance prédictive, on va en mettre absolument partout… Plus effectivement le jeu/univers virtuels, les cryptos et applis blockchain etc etc.

Quel est le potentiel ? Est ce que NVidia raflera et conservera la majorité du marché (concurrence, ruptures techno) ? Comment cela se traduit il en profit futurs ? Je n’ai pas les réponses à ces questions, donc ne sais pas mettre un prix sur NVidia, quoi qu’il en soit les attentes du marché ne reposent pas que sur du vent.

Et non en effet le cours de bourse ne reflète pas " l’utilité " d’une société, mais ses profits (futurs), intimement liés au prix que les gens sont prêts à payer ses produits / services, son positionnement concurrentiel… Ainsi par exemple on peut s’interroger sur l’utilité de sacs à main qui coûtent un SMIC, ou de véhicules qui se déplacent à 3 fois la vitesse autorisée. Néanmoins les sociétés qui les commercialisent en tirent de juteux profits ;-)

![]() Hors ligne

Hors ligne

#29 14/12/2021 14h05

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Je vous remercie pour votre précision.

Selon vous, le marché justifierait les 700 $Mds de capitalisation par les activités qui représentent en 2021 7% du CA du groupe, soit 1,5 $Md, cf les slides de Nov 2021 et le MOAT que ça représente ?

On touche du doigt ce qui me gêne, on nous vend du rêve, ce qui est exactement la règle 17 de Zweig. Sauf que si NVIDIA déçoit et ne fait simplement que revenir à un PER nominal de 30, un mec qui achète aujourd’hui se trouve avec un bagger 4 inversé…

Je ne dis pas que ça va se passer, c’est juste que pour placer les euros que je galère à gagner, j’ai envie d’un peu plus sûr …

![]() Hors ligne

Hors ligne

1 #30 14/12/2021 14h45

1 #30 14/12/2021 14h45

Heu il n’y a pas que la partie "automotive", il y a du deep learning dans la rubrique "data centers", le truc qui a un CAGR de 82%, donc on parle d’un peu plus de 7% du CA. Mais une fois encore, peu importe la photo aujourd’hui, le marché considère que NVidia sera le leader de ces technos à l’avenir. Donc vous pouvez voir ça comme "vendre du rêve", puisque c’est le futur, donc par définition incertain.

C’est vous qui vous interrogez sur la valo actuelle, donc je vous donne un début d’explication, qui vaut ce qu’il vaut. Et comme je l’ai écrit dans le message précédent, je ne sais pas mettre un prix là dessus, donc je n’achèterais probablement pas au cours actuel. Et vous avez raison sur le fait que si ça déçoit, la chute sera violente, puisque les attentes sont très élevées.

![]() Hors ligne

Hors ligne

#31 14/12/2021 16h31

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Loin de moi l’idée de remettre en cause vos propos, je vous remercie pour vos éclairages. C’est juste que ça n’a rien de rationnel pour moi … Et je sais que c’est une erreur de ma part, vu qu’en bourse la bonne technique est de suivre la tendance.

A titre personnel, j’apprécie la société NVIDIA depuis que j’ai l’âge d’avoir une souris PC dans la main. .. et je sais que nous avons été beaucoup à changer nos équipements sur 2020 et 2021 , covid aidant. Mais un hardware NVIDIA, ça dure 4-5 ans pour le commun des mortels. Le coté cyclique de cette valeur n’est absolument pas intégré par le cours actuel ni les autres enjeux de sociétés (coût de l’énergie pour faire tourner les PC avec des alims de 900W, lutte pour les terres rares pour la construction des GPUs, …).

Nous nous rejoignons sur le fait qu’acheter cette valeur aujourd’hui est faire un pari dingue avec ses économies et c’est le principal.

![]() Hors ligne

Hors ligne

#32 14/12/2021 16h55

- RadioInvest

- Membre (2020)

Top 50 Année 2022

Top 50 Vivre rentier - Réputation : 204

Menethil a écrit :

Mais là où je bug, c’est que je trouve les marchés inefficients à donner une valeur correcte aux sociétés en fonction de leur utilité.

Vos réflexions sont intéressantes. A vous lire, mais peut-être est-ce une erreur d’interprétation de ma part, j’ai l’impression que vous semblez introduire une dose de moralité dans l’évaluation des sociétés en fonction de leur utilité réelle pour la société. À mon sens, si seules les sociétés qui avaient un réel impact positif pour la société devaient attirer les capitaux, le marché ne compterait que quelques entreprises.

En bourse, il faut être un minimum cynique et savoir mettre des billes sur des sociétés qui nous permettent de gagner de l’argent sans forcément épouser totalement leur philosophie et même si leur impact sur la société n’est pas véritablement démontré.

"Il faut de la mesure en toutes choses" Horace.

![]() Hors ligne

Hors ligne

1 #33 14/12/2021 17h16

1 #33 14/12/2021 17h16

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Vous avez raison sur votre analyse, j’ai un vrai soucis de compréhension des valorisations des sociétés. Les 24 mois que je viens de passer à suivre la bourse me donne l’impression que les données fondamentales, on s’en fiche pas mal, c’est la "hype" qui définit la valeur des entreprises (sauf en chine où c’est plutôt le gouvernement qui décide qui vit et qui meurt). On veut croire au lendemain qui chante, au PER de 200, au rendement annuel de 20% alors que j’ai toujours lu que la moyenne est à 6%.

Et dans cette vision "hype" des investissements, on valorise 700$Mds NVIDIA (CA 2021 de 16 $Mds, PER de 150) qui produit des cartes graphiques et des GPU pour serveurs (dont du hardware cyclique par nature) alors qu’Orange est totalement déclassée (Valo de 23 €Mds, CA 2021 de 42 €Mds, PER (hors dépréciation) de 8) alors que sans réseaux des opérateurs dont Orange, la tech ferait 0€ de CA.

La répartition des valeurs ajoutées tant entre secteurs (tech versus telco) qu’entre actionnaires et salariés me semble bien déséquilibrée.

En conclusion de tout ça, et pour dire ma lassitude, je me mets à acheter uniquement des ETFs pour mes renforcements, dans la droite lignée de ce que recommande Dangarcia (merci à lui pour ses recommandations répétées). Je reconnais humblement qu’une partie de la bourse ressemble plus à un casino géant qu’à des choses rationnelles, et c’est clairement pas en ma faveur. Je sens bien que j’ai pas la dose de cynisme ou de folie nécessaire pour faire le mieux pour mon épargne. J’aurais certainement à terme plus d’ETFs que d’actions en direct.

PS: L’annonce à l’instant du pire influenceur de tous les temps qu’on pourra acheter des tesla avec des dogecoins ne fait que confirmer mon sentiment d’incompréhension au monde actuel.

![]() Hors ligne

Hors ligne

1 #34 14/12/2021 18h56

1 #34 14/12/2021 18h56

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

Et je sais que c’est une erreur de ma part, vu qu’en bourse la bonne technique est de suivre la tendance.

En conclusion de tout ça, et pour dire ma lassitude, je me mets à acheter uniquement des ETFs pour mes renforcements

Si vous voulez suivre la tendance en évitant les risques idiosyncratiques, un ETF momentum (XDEM par ex/) pourrait vous convenir.

Les 24 mois que je viens de passer à suivre la bourse me donne l’impression que les données fondamentales, on s’en fiche pas mal, c’est la "hype" qui définit la valeur des entreprises

Pas tout à fait. Les fondamentaux comptent beaucoup mais la hype comme vous dites empêche (en tout cas c’est mon cas) de discerner ce qui relève réellement de ces fondamentaux et des révisions à la hausse des bénéfices futurs, de l’effet FOMO, Hype, TINA etc…

Si je devais donner dans la métaphore sportive en cette fin de championnat du monde de F1, c’est que pour l’instant on roule à 300km/h en ligne droite, en pneus super tendre sur route sèche, sans trafic en vue..

Un débris sur la piste, quelques gouttes de pluie se mettant à tomber et vous êtes bons pour une sortie de piste mémorable si vous n’avez pas pris le temps de ralentir et rentrer au stand pour chausser des pneus pluie.. Après à voir..on ne sait jamais quand la pluie va tomber et si elle va tomber avant le drapeau à damier.

Le problème n’est pas tellement votre performance relative vis à vis d’investisseurs ultra growth et que vos choix sont mauvais.

Si je voulais être taquin je dirais que comme eux, elle ne veut pas dire grand chose..Ce ne sont bien souvent que des plus values virtuelles, qui si elles ne sont pas matérialisées ne valent pas plus que les votres ![]() ..

..

Je rejoins RadioInvest..Il faut être cynique, profiter de l’avidité actuelle du marché..Plus dur est de savoir prendre ses plus values…

A titre personnel et ne sachant pas quand les prendre je préfère investir comme vous dans des sociétés GARP avec une vision moyen-long terme. Pour l’instant j’ai tort…Mais je rejoins L1vestisseur, le débat avec les contradicteurs est enrichissant ![]() .

.

Bien à vous

![]() Hors ligne

Hors ligne

#35 04/01/2022 02h49

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Voilà le temps du bilan 2021.

Déjà, ce fût une année vraiment enrichissante en termes de compétences: 12 de livres de bourse/finance ingurgités, pas mal de rapports annuels et autres présentations des investisseurs parcourus et des découvertes de belles valeurs.

Concernant la performance annuelle, en absolu, elle est largement supérieure à mon objectif fixé à 6% puisqu’elle s’établit à 15%. En relatif par contre, je suis largement moins bon que mes pairs sur ce forum et que mon comparateur (ETF Monde CW8).

Depuis la création du portefeuille en fin 2019, j’ai une performance globale de 35,96% et un TRI de 16,66%.

Si j’essaye de dessiner l’origine de ma sous-performance, j’en trouve plusieurs …

#1 - Ma perception du risque

Pour faire de la performance en 2021, il fallait être positionné sur des valeurs très chères, avec le luxe, les semiconducteurs ou encore des valeurs tech / post-covid nouveau monde aux USA. J’avais bien sûr rien de tout cela dans mon portefeuille au début de 2021…

Je sais que c’est une preuve d’amateurisme de ma part et qu’on risque de me tomber dessus, mais ces valeurs sont tout simplement trop chères ! Payer des valeurs à des PER de 70+, une valo à 50 fois le CA, je ne peux pas sauf cas exceptionnel … Le risque en 2021 était de ne pas être investi sur ces valeurs et je l’assume.

Maintenant, pour quand même profiter de la tendance, j’ai décidé l’achat d’ETF, qui sera ma grande tendance 2022. Cependant, avouer sur la place publique que via l’ETF CW8 je vais avoir du tesla et du nvidia en portefeuille me rend un peu nauséeux, mais bon je vais me soigner.

#2 - Des valeurs au tapis

Vu que je n’ai pas mis en portefeuille les sociétés stars de 2021, j’ai passé l’année avec les valeurs du fond de la classe. Atos, Orange, Nacon, Ubisoft, Alibaba ont clairement plombé l’ambiance quand d’autres comme Bonduelle, Fresenius, NRJ n’ont rien fait de l’année … Heureusement Serge Ferrari (+98%), Digital 360 (+72,6%), Zaptec (+59,1%), Freelance.com (+39,3%) ou encore Sage (+32,1%) ont tiré le portefeuille vers le haut.

#3 - Des erreurs de jeunesse

Trop de mouvements dans l’année m’ont fait perdre environ 2% de performance, rien qu’en frais, notamment pour mon CTO … Le CTO d’ailleurs, ouvert en Avril, n’a pas du tout participé à la performance de l’année et je compte bien sur lui en 2022. Dans la foulée de mes précédents messages, je commence à restreindre drastiquement les mouvements de mes portefeuilles …

Nous verrons bien ce que donnera 2022. Ce qui compte avant tout à mon âge, c’est de travailler à 200% et d’épargner le plus possible. J’assure mon retard de performance cette année, en espérant qu’il s’atténue avec le temps.

Enfin voici le portefeuille avec lequel je me lance en 2022.

Je vous souhaite une belle année à toutes et à tous.

![]() Hors ligne

Hors ligne

2 #36 05/01/2022 19h01

2 #36 05/01/2022 19h01

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Voilà donc une première vue du shopping chez Walmart dans le metaverse de Facebook.

J’arrête tout séance tenante, étant convaincu à 100% de cette expérience de vie incroyable. Je vois déjà ma grand mère acheter ses protections Libra de Tena de cette manière. Même moi, après mes 50-60 heures de travail hebdo, perdre 4 heures pour faire mes courses avec un casque sur la tronche me donne terriblement envie.

Finalement NVIDIA va peut être encore croitre de 400% sur les 24 mois à venir, chaque humain sain d’esprit allant acheter deux 3080 avec watercooling pour profiter de cette évolution magistrale de nos vies. Vite, donnez moi en une brouette.

PS: Attention vidéo relayée par Nicolas Chéron sur Twitter, c’est tellement horrible que je suis pris d’un doute sur la provenance réelle de cette horreur.

![]() Hors ligne

Hors ligne

1 #37 17/01/2022 17h34

1 #37 17/01/2022 17h34

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Petite update rapide:

LA FORME:

J’ai mis à jour le "tableau de bord" de mon portefeuille. L’idée: synthétiser en un seul tableau les données pertinentes = moins de temps passé sur mon excel et plus dans la vraie vie.

LE FOND:

Sur les 15 premiers jours de l’année, et malgré le PW d’Atos qui me coûte 1% de performance, mon portefeuille dépasse le comparateur (CW8) de 4% (+0,8% versus -3%). Une hirondelle ne fait pas le printemps et ça ne présage, évidement, rien pour cette année.

Je reste néanmoins assez convaincu que:

- L’inflation va rester en 2022 un problème. Ce sont notamment les salaires qui vont boucler la boucle inflationniste. Il suffit de voir les cas chez DEERE qui débouche sur une hausse immédiate des salaires de 10 %, une prime de 8 500 dollars et des augmentations salariales de 5 % en 2023 et en 2025 ou encore le cas en cours chez DASSAULT. Il parait difficile dans un monde où chaque jour les salariés entendent parler des hausses de prix et des belles performances de leurs sociétés en bourse que cette contagion des hausses de salaires se borne à quelques sociétés. L’inflation est donc à mes yeux là pour durer.

- Les banques centrales ne vont donc avoir d’autres choix que de monter les taux d’intérêt, mais tout en gardant des taux réels négatifs. Il n’empêche que je crois assez fortement que la correction en cours des valeurs en bulle va se poursuivre, avec pour moteur principal le NASDAQ.

- Je reste également convaincu que le secteur de la défense va être recherché en 2022. La plupart des états ont voté des budgets pour la défense record en 2022, comme le Japon ou même notre belle France. Partout dans le monde, les contextes géopolitiques sont complexes et ça commande à tout va des équipements et prestations pour la défense. Je cherche également des valeurs actives dans la cyberdéfense, les risques liés aux technologies étant de plus en plus présents dans nos vies. Et ça tombe bien, ces valeurs sont à la cave.

Quelques mouvements:

A la vente notamment:

- Sorti d’ACCELL GROUP pendant le rebond, PV de 25%. Je crois toujours à la société mais la base de comparaison 2021 va être difficile à battre. Repasse en watchlist.

- Vente de Worldline lors d’un mini rebond, flat en PV/MV. La rigueur qui va s’imposer sur les sociétés à PER élevé ne va pas l’épargner et elle rejoint la watchlist.

- Vente d’INTEL. Le signal envoyé par Microsoft de se lancer dans la conception de ses puces est un coup qui me fait vendre la valeur en légère PV. Déjà qu’INTEL souffre de sa perte des produits APPLE, voilà maintenant que Microsoft se lance aussi dans la course aux puces faites maison. De plus, si aujourd’hui la puce est une denrée rare, j’ai bien peur que ces massifs investissements du moment débouche sur une surabondance de puces dans 24-36 mois … Je passe mon tour.

A l’achat:

- INDRA SISTEMAS et LEONARDO pour le secteur de la défense. De beaux acteurs à PER 10 et 6 respectivement pour 2022, actifs dans de nombreux secteurs vitaux dont la cybersécurité. Assez peu ESG-IA-metaverse-disruptif-PER100 compatible mais j’en prends mon parti.

- DISCOVERY: L’Europe accepte le deal. Je ne représente pas le dossier que Vbvaleur a déjà exposé mille fois. L’acceptation du deal par l’Europe est un signal d’achat pour moi, même si ça ne présage pas de l’acceptation par les USA …

- M6: Le marché ne semble plus croire au deal TF1/M6 et une décote commence à se creuser par rapport à l’offre de TF1. Alors que dans le même temps, la patronne de l’Autorité de la concurrence n’a pas été renouvelée alors qu’elle était franchement contre la fusion. J’en déduis que le politique veut cette fusion et j’investis en conséquence.

Avec également renforcement de Bouygues, Fresenius et NRJ Group.

Pour finir, avec un portefeuille à PER pondéré de 16, béta de 0,8 et un rendement du dividende d’environ 3%, je dors la nuit, sans stress et je suis confiant sur l’atteinte de mes objectifs à 30 ans. D’ici là, je travaille fort et j’épargne tout ce que je peux ![]()

![]() Hors ligne

Hors ligne

#38 18/01/2022 17h46

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Activision était en watchlist … mais pas achetée avant l’annonce de son rachat par Microsoft. Dommage.

Le cours est actuellement à 83$ alors que le deal, prévu en 2023, est à 95$. Ca donne environ un gain potentiel de 11$ par action (incluant les frais de transaction) d’ici à 2023 soit 14%.

Comme discuté sur la file dédiée à Microsoft, est-ce là le prix de temps pour bloquer son argent ? Ou les risques anticoncurrentiels?

Dans tous les cas, c’est un parfait support pour mobiliser la trésorerie de mon CTO qui était en attente depuis ma sortie d’INTEL. Achat à l’instant 30 titres à 83,56$.

A noter que c’est exactement cette même thèse qui me fait avoir NACON et UBISOFT en portefeuille. SONY et MICROSOFT se lance dans la guerre du contenu pour alimenter leurs plateformes de streaming et donner du contenu à leurs abonnés. La plateforme de MICROSOFT a déjà des millions d’abonnés là où SONY n’a pas encore dévoilé son offre et va avoir besoin de contenu additionnels.

A suivre !

![]() Hors ligne

Hors ligne

2 #39 20/01/2022 18h01

2 #39 20/01/2022 18h01

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Je suis tellement has-been.

Déjà que je me marre devant le metaveste et les sociétés à PER de 500, voilà que je me surprends à prendre une petite ligne de Fleury Michon (95 titres à 23.4) pour finir la trésorerie de mon PEA (boite familiale avec flottant faible, au plus bas historique, PER de 5, rendement de 5%).

Alors que dans le même temps, le maire de New York, Eric Adams, va recevoir ses trois premiers salaires en cryptomonnaies via Coinbase.

J’ai la trentaine et je suis déjà has-been. Le constat est dur, la potion est amère.

Je me rassure en me disant qu’avec Bonduelle, Fleury Michon et Danone en portefeuille, je peux me faire un bon casse-dalle.

![]() Hors ligne

Hors ligne

#40 20/01/2022 22h53

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Dixit ZB,

la société a déclaré avoir ajouté 8,28 millions d’abonnés au cours des trois mois clos le 31 décembre. Les analystes s’attendaient en moyenne à 8,39 millions d’abonnés supplémentaires, selon les données IBES de Refinitiv.

Donc si je comprends bien, 110,000 abonnés de moins que prévu font fondre 40 $Mds de capitalisation, soit 360,000 $ par abonné manquant à l’appel. Est-ce bien logique tout cela ?

Cependant, encore quelques trimestres de déception et ça deviendra une valeur à prix intéressant à ce rythme !

![]() Hors ligne

Hors ligne

#41 20/01/2022 23h22

- piwai

- Membre (2020)

- Réputation : 94

C’est logique, mais ce n’est pas votre logique.

La sanction par le marché est plus liée à une incapacité de Netflix à poursuivre une croissance soutenue, alors qu’elle est « priced to perfection »

![]() Hors ligne

Hors ligne

#42 21/01/2022 00h02

- Nera

- Membre (2021)

- Réputation : 4

La croissance de Netflix va d’ailleurs être bien difficile avec la montée en puissance de la concurrence, notamment Prime (soutenu par la puissance d’Amazon) et Disney (qui à son catalogue et son image de marque). Si Netflix n’est pas capable de proposer quelque chose de plus ou de différent, la croissance et la valorisation de la boîte va sévèrement en pâtir.

![]() Hors ligne

Hors ligne

#43 21/01/2022 02h24

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Ce qui me surprend c’est la vitesse avec laquelle le marché brûle cette idole de super croissance pour une cible manquée de 0,05% (111,000 abonnés manqués versus 222 millions d’abonnés actifs).

L’équivalent du PIB du Venezuela envolé en 2 heures post séance !

Evidement ça me conforte dans mon idée de ne pas acheter des valeurs déconnectées des fondamentaux, même si c’est (c’était?) à la mode. Je m’attends, tel une Mme Irma des bacs à sable, à un retour à la réalité des valeurs PER50+ mais à coup de -20%, c’est assez violent et je ne m’y attendais pas.

![]() Hors ligne

Hors ligne

1 #44 21/01/2022 08h56

1 #44 21/01/2022 08h56

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 515

C’est assez habituel de voir une chute à deux chiffres sur cette valeur au lendemain d’une publication. C’est toujours le même refrain sur le ralentissement de la croissance des abonnés. Regardez l’historique de cours sur les 18 derniers mois. Raisons pour laquelle je ne suis plus actionnaire.

Edit : moi non plus je ne m’attendais pas à ce retournement violent, qui ne se limite pas à Netflix mais à l’ensemble de la côte. Le pire, c’est qu’on en est peu être encore qu’au début. La correction est en cours, jusqu’où ira t-elle ? Nul ne le sait, quoi qu’il en soit c’est une bonne expérience qui à pour mérite de remettre les pendules à l’heure, à savoir que les arbres ne montent pas jusqu’au ciel.

Dernière modification par L1vestisseur (21/01/2022 10h51)

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

#45 21/01/2022 22h59

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Un an que j’avais basculé le portefeuille en défensif … Et on dirait que le retour sur Terre des valorisations délirantes s’opère enfin !

Mon basculement un poil précoce (8 mois quand même) m’a fait loupé la hausse des marchés sur le second semestre 2021, n’ayant en portefeuille aucune société à la mode (car beaucoup trop chère). Cela se constate aisément sur le graphique ci-dessous, qui montre la différence des valeurs de parts de mon portefeuille et du comparateur CW8 depuis la création du portefeuille fin 2019.

J’avais plutôt bien géré 2020 en achetant des valeurs à la cave sur Q1/Q2 et j’avais profité à fond du rebond des valeurs cassées en Novembre lors de l’annonce des vaccins. Mon portefeuille a continué de surperformer le CW8 jusqu’Avril 2021 puis … une longue phase de décroissance de mon avance sur le CW8 qui ne s’est terminée qu’à la mi-décembre. J’étais revenu sur mes plus bas d’Octobre 2020 où le CW8 me surperformait de 10%.

Ce fut long, pénible, mais j’ai tenu bon et je n’ai pas basculé mon portefeuille vers les PER 50+ (ou encore pire non rentable !) même si j’ai fais quelques erreurs de débutant.

Depuis mi-décembre, on observe une claire inversion de la tendance, qui se confirme encore cette semaine. Depuis le 01/01/2022, le comparateur (CW8) est à -5,5% là où je ne perds que 0,8%, soit 4,5% de différence.

Pour conclure cette semaine, voici ci dessous le portefeuille dans son état actuel. 100% investi, PER 2021 de 15,43, Béta de 0,83, 3,07% de rendement.

Belle fin de semaine à tous

![]() Hors ligne

Hors ligne

#46 21/01/2022 23h31

- RadioInvest

- Membre (2020)

Top 50 Année 2022

Top 50 Vivre rentier - Réputation : 204

Bonjour Menethil,

Je suppose que vous avez passé la cote parisienne au peigne fin, alors je m’interroge : quelle est votre analyse des têtes de pont de la galaxie Bolloré : Vivendi, Bolloré SE et Odet ?

En effet, sauf erreur de ma part, aucune des 3 n’y est pour le moment et j’ai l’impression qu’au moins une pourrait coller avec votre "style" d’investissement ?

Au plaisir.

"Il faut de la mesure en toutes choses" Horace.

![]() Hors ligne

Hors ligne

1 #47 22/01/2022 01h27

1 #47 22/01/2022 01h27

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Bonjour RadioInvest,

Je vous confirme que j’ai failli prendre de la Compagnie de l’Odet. Belle valeur, bien diversifiée en activités et géographiquement avec un track record impressionnant ! Quelques éléments m’ont freiné pour le moment:

Déjà, c’est la complexité des sociétés en cascades. Chaque investisseur croit savoir où la plus grosse partie de la valeur va se nicher dans les mouvements capitalistiques à venir (ou tout cas prévus par tous). Certains y croit pour la Compagnie de l’Odet, d’autres pour Bolloré ou même Vivendi.

De mon coté je n’y comprends rien alors qu’en face Monsieur Bolloré est un des plus grands capitaines d’industrie de notre pays. Je n’ai aucune idée de ce qu’il va se passer, humblement.

Ensuite, Monsieur Bolloré est partie prenante de l’élection présidentielle à venir, qu’il le veuille ou non, et je n’apprécie pas ce qui gravite avec le pouvoir.

Enfin, je m’y suis intéressé trop tard. La valeur est proche de ses plus hauts historiques, hausse motivée par la belle introduction d’UMG et la réduction de l’endettement associée pour la holding, et notamment via Vivendi, ainsi que la vente de certaines activités africaines. Il n’en reste pas que si la chute que l’on voit sur les marchés se poursuit comme je le pense, il est probable que la Compagnie de l’Odet puisse revenir à des prix plus intéressants pour le long terme.

En tout cas, elle est en Watchlist.

![]() Hors ligne

Hors ligne

1 #48 24/01/2022 18h49

1 #48 24/01/2022 18h49

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Selden, le 14/12/2021 a écrit :

Menethil a écrit :

Les 24 mois que je viens de passer à suivre la bourse me donne l’impression que les données fondamentales, on s’en fiche pas mal, c’est la "hype" qui définit la valeur des entreprises

Pas tout à fait. Les fondamentaux comptent beaucoup mais la hype comme vous dites empêche (en tout cas c’est mon cas) de discerner ce qui relève réellement de ces fondamentaux et des révisions à la hausse des bénéfices futurs, de l’effet FOMO, Hype, TINA etc…

Si je devais donner dans la métaphore sportive en cette fin de championnat du monde de F1, c’est que pour l’instant on roule à 300km/h en ligne droite, en pneus super tendre sur route sèche, sans trafic en vue..

Un débris sur la piste, quelques gouttes de pluie se mettant à tomber et vous êtes bons pour une sortie de piste mémorable si vous n’avez pas pris le temps de ralentir et rentrer au stand pour chausser des pneus pluie..

Il semblerait que les F1 des valeurs en bulles viennent de taper un menhir.

Quand je vois le différentielle de trajectoire entre Orange (+15%) et NVIDIA (-30%) depuis notre échange du 14/12, le revirement se concrétise. J’ai quand même du mal à capter comment les gars peuvent brader à 30% aujourd’hui ce qu’ils adoraient à l’amour fou il y a 1 mois ?

Même chose pour les cryptos. Elles sont où les théories comme quoi le bitcoin se comporterait une nouvelle valeur refuge ?

De voir ces valeurs dégonfler est une bonne nouvelle, non pas que je sois heureux des pertes virtuelles que ça génère (même chez moi, je comprends pas la baisse du jour de Freelance.com et Flatex, les gens sont fous !) mais ça rend accessible dans le futur des dossiers qui étaient totalement et purement délirants de cherté.

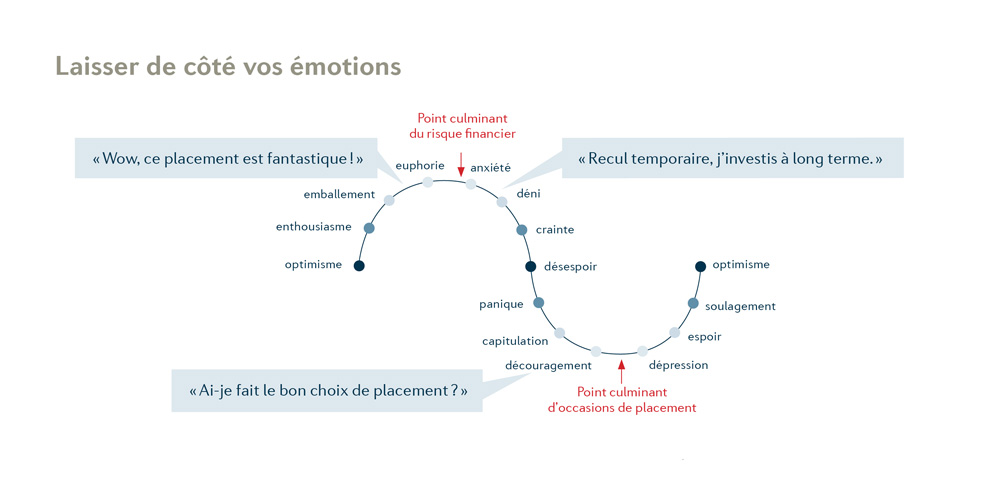

Ca poursuit également mon apprentissage de la bourse, c’est toujours pas les fondamentaux qui ont pris le relais, on est encore dans l’émotionnel pur mais il a été totalement inversé. On passe de l’euphorie à la peur totale. Par contre, comment on est passé de l’un à l’autre est un mystère, sachant que la FED a fait ses annonces il y a des semaines maintenant.

De mon coté je stoppe tout renforcement des portefeuilles avant que ça se calme. Je n’ai pas de "marge", je n’emprunte pas pour investir donc je vais gentiment attendre que mon activité d’indépendant généré du cash pour investir dans quelques semaines ou mois. Tous les bouquins disent que c’est dans ces moments que l’on gagne ou que l’on perd, donc je vais suivre le conseil issu des dizaines d’heures de lecture que j’ai fais en 24 mois: ne rien faire.

Source de l’image

![]() Hors ligne

Hors ligne

1 #49 24/01/2022 19h25

1 #49 24/01/2022 19h25

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

J’ai quand même du mal à capter comment les gars peuvent brader à 30% aujourd’hui ce qu’ils adoraient à l’amour fou il y a 1 mois ?

Quand vous avez déjà fait du 200% sur Nvidia en quelques mois seulement, est ce que vendre à -30 est compliqué ? Par contre si vous êtes rentré au sommet, le menhir a fait mal

je vais gentiment attendre que mon activité d’indépendant généré du cash pour investir dans quelques semaines ou mois.

Comme beaucoup d’entre nous, les poches ont un fond. C’est sans doute le plus sage.

Après, et là l’expérience peut servir, il ne faudrait pas non plus rester totalement paralysé. Le dosage est des plus subtils ![]() .

.

PS: Je connais une autre version de ce graphique un peu plus complet et parlant. Mais l’idée est là ![]()

![]() Hors ligne

Hors ligne

#50 25/01/2022 19h07

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

Trois petits mouvements lors du rebond du jour avec :

- Vente de Zaptec (PV de 47%, valeur non encore rentable et qui va souffrir cette année)

- Vente d’Aqualibraemar (PV de 19%)

--> pour renforcer Alibaba qui devient la 8ième valeur de portefeuille en valorisation.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de menethil”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 800 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 591 301 | 03/05/2022 13h19 par Reitner | |

| 789 | 454 030 | Aujourd’hui 16h38 par V8atmo | |

| 1 094 | 543 065 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 430 | 19/10/2024 04h40 par maxicool | |

| 811 | 339 266 | 10/09/2024 08h40 par Louis Pirson | |

| 621 | 356 679 | 04/01/2023 10h36 par PoliticalAnimal |