Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#151 15/01/2015 02h25

- Max51

- Membre (2014)

- Réputation : 1

J’aimerais vérifié et chiffré ma compréhension du principe de dilution de la valeur des REITs à cause du DRIP.

Prenons par exemple le cas de Cominar en arrondissant les chiffres :

avec un rendement à 8%, si un investisseur participe au DRIP, il obtiendra

- au terme d’une année 8*(1 + 0.05) = 8.4% de titre supplémentaire = 108.4% de titres

- au terme de 2 années 1.084 *1.084 = 1.175

- au terme de 3 années 1.175 *1.084 = 1.273 de titres

- au terme de 4 années 1.273 *1.084 = 1.38 de titres

- au terme de 5 années 1.38 *1.084 = 1.496 de titres

Si la capitalisation du REIT est stable pendant cette période et que 60% des porteurs de part touchent leur dividende en DRIP, il y aura (en simplifiant)

60%*1.496 + 40% * 1 = 1.297 => 29,7% de parts supplémentaires mais la valeur de chaque part aura baissé elle aussi de 29.7% car capitalisation stable.

Si l’investisseur n’a pas adhéré au DRIP, la valeur de ses parts diminue mécaniquement de 29.7% alors qu’il a touché 5*8% de dividendes

Or 40% - 29.7% = 10.3% pour 5 années => 2.06% par an de rendement réel.

Cela donne vraiment l’impression que le dividende annuel est fictif et fait pour attirer le chaland tant la dilution est destructrice !

Pouvez-vous me confirmer ce résultat ou me corriger si nécessaire, ma conclusion me parait tellement choquante (2.06% de rdt réel / an) que je doute du cheminement de mes calculs.

Dernière modification par Max51 (15/01/2015 02h46)

![]() Hors ligne

Hors ligne

#152 15/01/2015 05h51

- SerialTrader

- Membre (2014)

Top 10 Obligs/Fonds EUR

Top 50 SIIC/REIT - Réputation : 123

La capitalisation ne reste pas stable. Les investisseurs participant au DRIP synthetiquement reinvestissent leur dividendes en nouvelles actions, tout se passe comme si la ste recevait de l’argent frais (plus exactement, elle s’evite un cash outflow egal aux dividendes non verses en cash). Donc les fonds propres augmentent, cette partie du resultat correspondant aux divs payes en actions nouvelles est reinvestie ds le business.

A Price to Book constant, la capitalisation augmente donc.

![]() Hors ligne

Hors ligne

1 #153 15/01/2015 10h56

1 #153 15/01/2015 10h56

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Max51 a écrit :

Cela donne vraiment l’impression que le dividende annuel est fictif et fait pour attirer le chaland tant la dilution est destructrice !

Comme le dit SerialTrader, cette conclusion dépend du cours de bourse et de la rentabilité des projets de Cominar.

Si Cominar cote au-dessus de sa NAV, le dividende en actions est a priori relutif. Si Cominar décote, le dividende est a priori dilutif.

J’emploie le terme a priori, car cela dépend également de ce que va faire Cominar de l’argent reçu.

Cf. chapitre 4-5 du livre Investir dans les foncières cotées.

Il faut voir aussi qu’en terme de solidité bilancielle, c’est un vrai plus, car finalement Cominar n’a pas autant d’argent qui sort que le laisse penser son taux de distribution. Cela lui permet de supporter un endettement plus élevé.

![]() Hors ligne

Hors ligne

#154 24/01/2015 09h17

Bonjour à tous,

Apparemment nouveau dividende chez Cominar pour janvier de 0.1023

MarketBeat | Real-Time Financial News and Analysis

Ce qui est étrange, c’est que sur leur site, l’annonce est toujours de 0.1225 ?

Distributions annuelles - Fonds de placement immobilier Cominar

Problème de communication ?

![]() Hors ligne

Hors ligne

1 #155 24/01/2015 09h32

1 #155 24/01/2015 09h32

- yosemite

- Membre (2012)

- Réputation : 54

Bonjour,

Le dividende du premier lien doit etre exprimé en dollar us. On retrouve à peu pres la parité à 0,83 entre le dollar us et canadien.

Bonne journėe,

![]() Hors ligne

Hors ligne

#156 24/01/2015 17h32

- HerveC

- Membre (2011)

- Réputation : 29

Bonjour

0,1225 $ canadien confirmé

http://www.cominar.com/FRANCAIS/Documen … 1_15FR.pdf

Québec, le 19 janvier 2015 — Le Fonds de placement immobilier Cominar (« Cominar » ou le

« Fonds ») (TSX : CUF.UN) annonce aujourd’hui une distribution de 12,25 cents par part aux porteurs

de parts inscrits en date du 30 janvier 2015, qui sera payable le 16 février 2015.

hervé

![]() Hors ligne

Hors ligne

1 #157 26/02/2015 14h26

1 #157 26/02/2015 14h26

- Ledep

- Membre (2014)

Top 50 Portefeuille

Top 50 Actions/Bourse

Top 20 Invest. Exotiques

Top 10 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 674

Hall of Fame

Hall of Fame

Bonjour,

Cominar va annoncer ses résultats et vous pouvez d’ores et déjà les trouver ici

Les 1ères reprises tombent également.

Croissance soutenue pour Cominar

Cominar a écrit :

Faits saillants de l’exercice terminé le 31 décembre 2014

Plus de 2,0 milliards $ en acquisitions d’immeubles productifs de revenu (+ 8,1 millions pi. ca.)

Hausse du bénéfice d’exploitation net de 11,7 %

Amélioration du ratio de distribution du bénéfice distribuable récurrent à 87,5 %

Augmentation de la distribution mensuelle de 0,12 $ par part à 0,1225 $ par part

Cominar a écrit :

Pour l’exercice terminé le 31 décembre 2014, les produits d’exploitation se sont élevés à 739,9 millions $, en hausse de 11,8 % par rapport à l’exercice 2013 alors que les produits d’exploitation étaient de 662,1 millions $.

Le bénéfice d’exploitation net a atteint 411,3 millions $, en hausse de 11,7 % par rapport au bénéfice d’exploitation net de l’exercice 2013.

Le bénéfice distribuable récurrent s’est établi à 225,2 millions $ en hausse de 13,4 % par rapport à celui de l’exercice 2013. Le bénéfice distribuable récurrent de base par part s’est établi à 1,66 $ pour l’exercice 2014 en hausse de 5,1% sur celui de 2013.

Les fonds provenant de l’exploitation récurrents de l’exercice 2014 ont atteint 255,2 millions $, en hausse de 13,0 % par rapport à 2013. Les fonds provenant de l’exploitation récurrents par part pleinement dilués se sont élevés à 1,86 $ en hausse de 5,1 % sur ceux de 2013.

Les fonds provenant de l’exploitation ajustés récurrents de l’exercice 2014 se sont établis à 220,4 millions $, en hausse de 13,1 % par rapport à 2013. Par part pleinement dilués, ils se sont établis à 1,61 $ en 2014, soit en hausse de 4,5 % par rapport à 2013.

"Never argue with an idiot. They will drag you down to their level and beat you with experience" Mark Twain

![]() Hors ligne

Hors ligne

#158 22/03/2015 10h54

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Ce n’était pas dans la présentation du T4-2014, mais dans le transcript et également dans la presse.

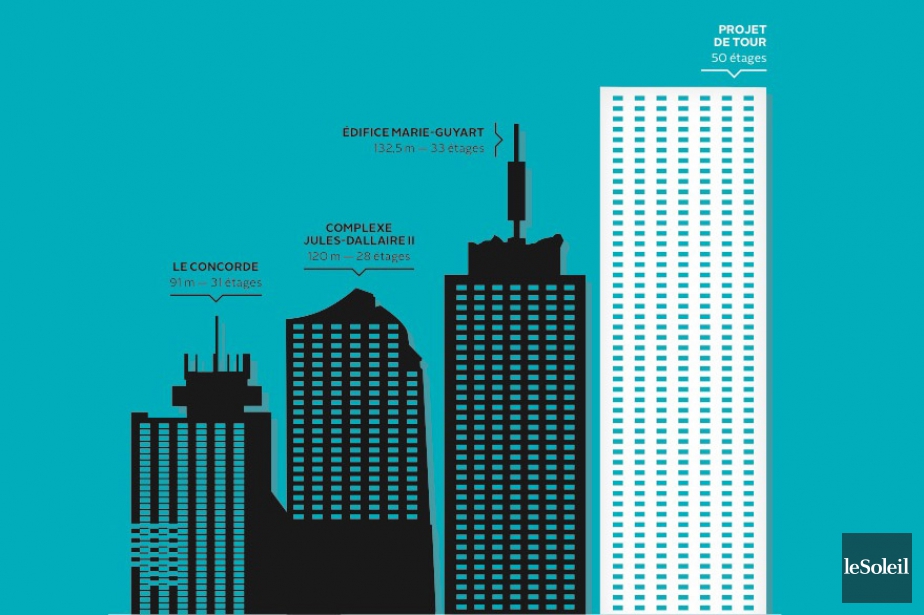

Cominar va construire une des plus grandes tours du Canada à Québec :

Source : Tour de 50 étages à Sainte-Foy: un projet «phare», dit le maire Labeaume | Stéphanie Martin | Actualité économique

La tour, dont les travaux devraient durer environ dix ans, pour un coût estimé à 600 $M cad, sera mixte résidentiel/hôtel/bureaux/commerces et Cominar prend à sa charge dans la cadre d’une JV avec Dallaire la partie bureaux/commerces. Un coût pour Cominar d’environ 140 $M cad.

Cela montre, si l’on en doutait encore avec l’entrée de la Caisse de dépôt et placement du Québec à son capital en 2014, que Cominar est définitivement un acteur clé de l’immobilier tertiaire à Québec.

![]() Hors ligne

Hors ligne

#159 23/03/2015 16h03

- SerialTrader

- Membre (2014)

Top 10 Obligs/Fonds EUR

Top 50 SIIC/REIT - Réputation : 123

10 ans de travaux… ce genre de projet pharaonique s’accompagne souvent de retards et surcouts/ depassements de budget importants. Nous verrons bien. Cela dit, jusqu’à present les Dallaire ont fort bien gere Cominar, ainsi que leur business de RE development et leur propre patrimoine.

![]() Hors ligne

Hors ligne

#160 30/04/2015 14h07

- JMeuret

- Membre (2015)

Top 20 Invest. Exotiques

Top 20 Crypto-actifs - Réputation : 139

Bonjour,

j’hésite à me lancer dans l’aventure Cominar.

Que pensez-vous d’une entrée en cette période assez brûlante. Le cours, qui a bien baissé hier, est à 19.16 (et devrait donc descendre de 12 centimes aujourd’hui si je ne me trompe pas car dividende).

Est-ce que cela vous paraître encore une bonne opportunité ?

Il y a deux 2 types de prévisionnistes : ceux qui ne savent pas et ceux qui ne savent pas qu’ils ne savent pas

![]() Hors ligne

Hors ligne

#161 30/04/2015 15h14

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

D’après Brookfield Financial, Cominar décote légèrement :

Source : http://www.brookfieldfinancial.com/_Glo … date_1.pdf

Mais par les temps qui court, une foncière bien gérée qui cote autour de sa NAV, c’est plutôt un prix raisonnable.

![]() Hors ligne

Hors ligne

#162 01/05/2015 16h58

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Avec l’EUR/CAD qui reprend un peu de vigueur, Cominar est également sur ma watch-list… J’en ai déjà, il est tout à fait probable que je renforce à court terme.

![]() Hors ligne

Hors ligne

#163 10/05/2015 14h04

- JMeuret

- Membre (2015)

Top 20 Invest. Exotiques

Top 20 Crypto-actifs - Réputation : 139

J’avoue que j’ai quelques doutes sur cette valeur, même si je m’y suis embarqué récemment.

Le fait que de nouvelles parts soient crées fait perdre de la valeur à chaque part tous les mois et si je regarde les derniers chiffres je n’ai pas l’impression que le chiffre soit si exceptionnel.

Aujourd’hui l’action cote à 18.69 ,

au 1er mai 2014 à 18.95 Soit 1.14 de gain On a donc un pourcentage de 6% par an

au 1er mai 2013 à 22.36 soit 0.87 de perte , -3.8% pour deux ans

au 1er mai 2012 à 23.84 soit 0.95 de perte, -3.9% pour 3 ans

au 1er mai 2011 à 22.37 soit 1.92 de gain, + 8.5% pour 4 ans, soit à peine + de 2% par an BRUT

J’obtiens ces chiffres avec une croissance exponentielle des bénéfices. Que se passera-t-il en cas de ralentissement?

Désolé je suis débutant, mes chiffres ne veulent peut être pas dire grand chose, donc n’hésitez pas à me dire si ma logique n’est pas logique.

Il y a deux 2 types de prévisionnistes : ceux qui ne savent pas et ceux qui ne savent pas qu’ils ne savent pas

![]() Hors ligne

Hors ligne

#164 10/05/2015 14h50

- Biskeo

- Membre (2011)

Top 50 Banque/Fiscalité

- Réputation : 64

Je crois que vous avez oublié les dividendes.

![]() Hors ligne

Hors ligne

#165 10/05/2015 15h01

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

JMeuret a écrit :

Désolé je suis débutant, mes chiffres ne veulent peut être pas dire grand chose, donc n’hésitez pas à me dire si ma logique n’est pas logique.

Vous devriez lire Investir dans les foncières cotées.

Cominar est une pure valeur de rendement, avec au cours actuel environ 8% de rendement sur dividendes.

Si le cours se maintient stable année après année (en ligne avec le patrimoine immobilier sous-jacent), cela fait une rentabilité de 8% avant impôts, avec un risque contenu. Plutôt pas mal non ?

Maintenant, il est certain que l’essentiel de la progression opérationnelle est "mangée" par les actions nouvelles générées par le dividende en actions (environ 35% des Canadiens font ce choix et le chiffre semble augmenter petit à petit) et autres augmentations de capital régulières.

En contrepartie :

1) la flexibilité financière de la société est bonne puisqu’elle a moins d’argent à décaisser

2) la société est de mieux en mieux diversifiée (commerce/bureaux/logistique) et est un acteur incontournable de l’immobilier à Québec/Montréal

RBC Capital Markets estime l’Actif Net Réévalué à $22 et cible $20 :

RBC Capital Markets a écrit :

Cominar REIT In line Q1/15; A big focus on leasing/occupancy

Our view: Cominar reported in line Q1/15 results with FFO per unit that met our expectations. While per unit growth remains muted, we are pleased to see the REIT report its fourth consecutive quarter of positive organic growth and take initial steps to delever the balance sheet, following its $1.6 billion acquisition from Ivanhoé-Cambridge in October 2014. We reiterate our Sector Perform rating and $20 target.

Key points:

• FFO/unit: $0.44 in Q1/15, flat YoY, a penny ahead of our estimate but $0.02 shy of the Street

• SP-NOI growth: +1.4%, generally in line with our expectations

• Occupancy: 93.7%, down 70 bps QoQ and up 60 bps YoY

• Leasing spreads: effectively flat

• IFRS NAV: $20.35, -$0.02 QoQ and -$0.55 YoY

No surprises; In line Q1/15 results – FFO per unit of $0.44 remained flat YoY, coming in a penny ahead of our $0.43 estimate but $0.02 shy of the Street’s $0.46. During the quarter, the REIT raised $155MM of equity in a secondary offering and this, together with $20MM of proceed from the DRIP reduced net debt-to-total assets by 190 bps sequentially to 55%, including converts and with proportionate consolidation. Overall, we’re pleased to see the REIT report its fourth quarter of positive organic growth, coming in at +1.4% YoY. Thematically, occupancy in the industrial portfolio remains healthy at 94.8% (+1.8% YoY), while retail SP-NOI continues to be a slight drag on growth with a 1.2% decline YoY.

Prioritizing occupancy over higher rental rates – In the face of a challenging environment, management continues to prioritize occupancy over higher rents. During the quarter, Cominar renewed 1.1MM sf and 0.6MM sf of office and retail GLA, with an average decrease in net rent of 1.3% and 0.2%, respectively. Offsetting these declines was modest growth in the industrial and mixed-use segment of 2.2% (on 1.4MM sf of renewals), which enabled the REIT to post a renewal spread that was effectively flat overall. The REIT achieved positive SP-NOI growth of 1.4% during the quarter and on the call management reiterated its guidance of ~1.5% full year SP-NOI growth. Looking forward, Cominar has a total of 7.4MM sf expiring in 2015 or 16% of its GLA, of which, it renewed 3.1MM sf during the quarter.

Canadian Tire purchases Target leases – Subsequent to the quarter, Canadian Tire announced that it had purchased 12 Target leases at an average cost of ~$1.5MM, two of which are located in Cominar’s portfolio. Interestingly, Canadian Tire already has full-line stores in these two properties and is essentially upgrading to bigger better stores. On the call, management noted that Canadian Tire may wish to locate some of its other banners (e.g., Mark’s, Sport Check, Atmosphere) in the stores it currently occupies.

Source : Equity Research, 7 mai 2015

![]() Hors ligne

Hors ligne

#166 10/05/2015 15h08

- JMeuret

- Membre (2015)

Top 20 Invest. Exotiques

Top 20 Crypto-actifs - Réputation : 139

Biskeo a écrit :

Je crois que vous avez oublié les dividendes.

Bonjour, mes chiffres prennent bien en compte les dividendes.

Il y a deux 2 types de prévisionnistes : ceux qui ne savent pas et ceux qui ne savent pas qu’ils ne savent pas

![]() Hors ligne

Hors ligne

#167 10/05/2015 15h08

- Klaus

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 52

JMeuret a écrit :

Le fait que de nouvelles parts soient crées fait perdre de la valeur à chaque part tous les mois et si je regarde les derniers chiffres je n’ai pas l’impression que le chiffre soit si exceptionnel.

Le simple fait de verser un dividende fait perdre de la valeur aux parts. Le payer en action peut être dilutif ou relutif. Par contre, en ayant le dividende en cash on perd le dividende bonifié (5%).

![]() Hors ligne

Hors ligne

#168 10/05/2015 21h25

- Biskeo

- Membre (2011)

Top 50 Banque/Fiscalité

- Réputation : 64

@JMeuret

Effectivement, vous avez raison pour les dividendes.

En fait, Cominar a fortement baissé entre mai et août 2013.

IH a investi après cette baisse.

Depuis, Cominar a un cours plutôt stable et verse un généreux dividende.

![]() Hors ligne

Hors ligne

#169 30/05/2015 09h11

- Lavande63

- Membre (2011)

- Réputation : 4

L’article ci-dessous est assez pessimiste ( trop ?) sur une des dernières acquisitions de Cominar

Des défis de taille pour le Mail Champlain

L’offre commerciale en mutation à Brossard

Des défis de taille pour le Mail Champlain

![]() Hors ligne

Hors ligne

#170 30/05/2015 15h58

- francoisolivier

- Exclu définitivement

- Réputation : 115

> Defi de taille pour le Mail Champlain

C’est quoi déjà la taille de ce mall par rapport aux actifs de Cominar ?

Pas grand chose

@ JMeuret :

Ce n’est pas le prix de l’action qu’il faut regarder, la valeur nette de ses actifs.

L’action baisse d’après beaucoup plus pour des raisons de petite remontée et futures ? remontée des taux US et CAD.

![]() Hors ligne

Hors ligne

#171 31/05/2015 07h38

- Lavande63

- Membre (2011)

- Réputation : 4

Bien sûr que le cours baisse pour d’autres motifs. Ça n’empêche que le retail à Montréal c’est la grosse bataille entre le centre-ville , les anciens centres fermées style mail Champlain et les nouveaux méga centre ouverts comme les Dix30 et en 2021 le Royal-mount au nord ( qui pourrait concurrencer le centre rockland je pense ).

Ivanohe Cambridge avait refait magnifiquement le Mail Champlain et pourtant ils l’ont vendu avec d’autres à Cominar.

Si on rajoute le e-commerce qui mange des parts de marché , je pense que ça sera peut-être difficile d’augmenter les marges dans le retail à Montréal.

Après vu le climat toute une partie de l’année , je pense à titre personnel que les mails fermés ont encore un avenir.

Pour Cominar , le commercial représente 38 % de l’actif ( sans prendre en compte les achats en industriel réalisés début 2015, avec un joli rendement annoncé ! ) donc je pense que Cominar est suffisamment diversifié pour résister, d’ailleurs je crois que l’AFFO est resté le même que celui du T1 2014 ce dernier trimestre.

![]() Hors ligne

Hors ligne

#172 31/05/2015 11h58

- francoisolivier

- Exclu définitivement

- Réputation : 115

>Si on rajoute le e-commerce qui mange des parts de marché , je pense que ça sera peut-être difficile d’augmenter les marges dans le retail à Montréal.

D’accord avec vous.

Le mix taux qui remontent, chute des ventes en magasin face à l’e-commerce, immbilier au plus haut : C’est un defi pour toutes les foncieres nord américaines, voire meme européenes et mondiales.

![]() Hors ligne

Hors ligne

#173 31/05/2015 15h35

- Lavande63

- Membre (2011)

- Réputation : 4

A mon avis , la Banque du Canada ne veut pas remonter les taux. La guerre du pétrole a affaibli l’économie de l’Alberta qui était la locomotive du pays.

L’économie du Quebec est déconnectée du pétrole et va profiter du huard faible.

![]() Hors ligne

Hors ligne

#174 31/05/2015 19h34

- sergio8000

- Invité

Pardonnez-moi, mais ce n’est pas la banque centrale du Canada qui décide du niveau des taux d’emprunts des entreprises canadiennes. De plus, si même elle jouait un rôle dans la chose (mais rien n’oblige le marché à la suivre), que croyez-vous que la banque fera si l’inflation explose dans le pays ? Je pense que ce raccourci fréquent sur les banques centrales surestime leur influence réelle. Les banques centrales peuvent essayer de donner des incentives, mais elles ne décident seules pas des taux d’emprunt de tous.

Par ailleurs, contrairement aux croyances populaires, les magasins physiques ne perdent pas forcément face au e-commerce : j’ai lu l’an dernier que les ventes au pied carré étaient au plus haut niveau jamais vu aux US d’après l’ICSC.

#175 31/05/2015 19h55

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

sergio8000 a écrit :

Par ailleurs, contrairement aux croyances populaires, les magasins physiques ne perdent pas forcément face au e-commerce : j’ai lu l’an dernier que les ventes au pied carré étaient au plus haut niveau jamais vu aux US d’après l’ICSC.

Oui.

C’est aussi bien expliqué dans la dernière présentation de la foncière Selectirente.

Extrait :

voir toute la présentation : le commerce de centre-ville est-il tué par le eCommerce ?

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “cominar : immobilier commercial à montréal et au canada”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 0 | 1 147 | 19/02/2017 13h01 par PatN | |

| 1 100 | 496 471 | 17/03/2022 21h36 par Arthur48 | |

| 211 | 128 131 | 23/10/2024 12h33 par tikitoi | |

| 211 | 89 693 | 17/08/2019 13h11 par Macois | |

| 208 | 85 111 | 06/10/2024 20h40 par Surin | |

| 78 | 44 128 | 31/07/2024 13h00 par ArnvaldIngofson | |

| 58 | 30 721 | 04/02/2021 18h18 par CroissanceVerte |