Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#26 07/12/2018 11h20

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Afin de mieux suivre mes placements et pour garder une trace de mes ressentis sur la bourse, je vais essayer de faire un point hebdomadaire de mes opérations.

Voici ce qui s’est passé cette semaine sur les aristocrates du dividende

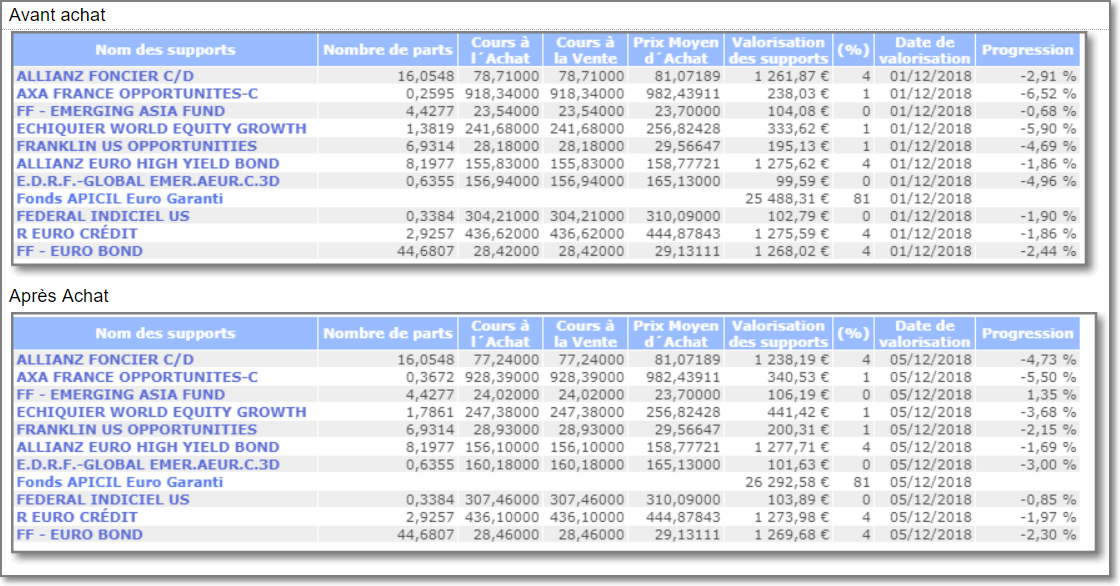

01/12/2018 : Placement sur l’assurance vie

Transfert de 1000 euros vers l’assurance vie comme prévu sur les 2 lignes les moins performantes à savoir

ECHIQUIER WORLD EQUITY GROWTH et 80 % sur les comptes euros.

et AXA FRANCE OPPORTUNITES-C

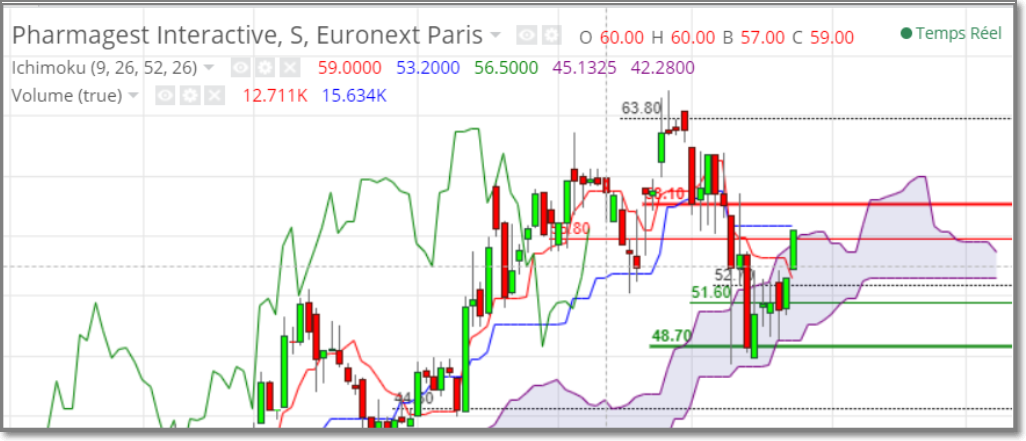

04/12/2018 : Portefeuille aristocrates --> Renforcement Pharmagest

Achat de 4 actions Pharmagest Interactive à 56,30.

Le titre semble remonter (le cours vient de ressortir par le haut du nuage)

Comme ma ligne est négative (-7,80 %) cela me permet d’abaisser mon PRU à 60.95 au lien de 61.61.

Je préfère reprendre le titre tout de suite même si le rendement est faible (1,36%) car il est possible que le titre reprenne le chemin de la hausse compte tenu des annonces faites récemment sur la hausse de l’activité.

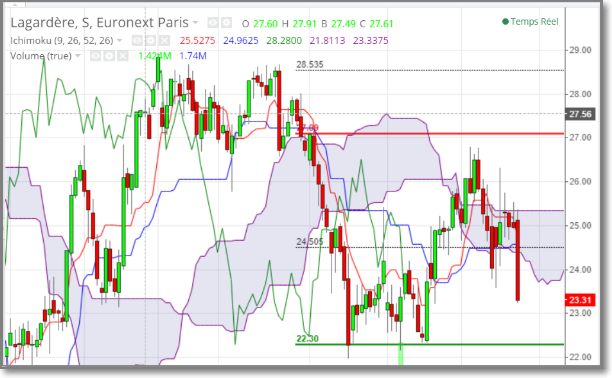

06/12/2018: Portefeuille trading –> Vente des actions lagardere

Le stop de ma ligne Lagardère a été déclenchée avec une perte de 30 euros.

Rien de grave si ce n’est que la période est peu propice pour les opérations de trading.

Pour le moment, cette allocation du patrimoine n’est pas très lucrative.

Ceci étant, vu que la baisse est générale, il n’est pas très étonnant de vendre à perte des lors que l’on mets en place des stops loss …

La difficulté pour moi est de ne pas chercher à changer ma stratégie pour le moment et continuer mon plan de trade au moins sur un an pour voir si cette poche “trading” a du sens ou pas.

Pour l’instant, ce n’est pas très convainquant mais étant donné que la perte potentielle est prévue dans mon plan,je vais essayer de m’y tenir.

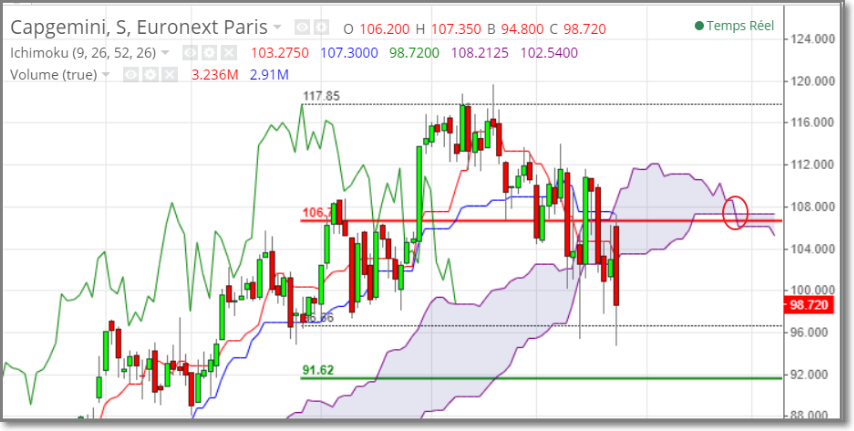

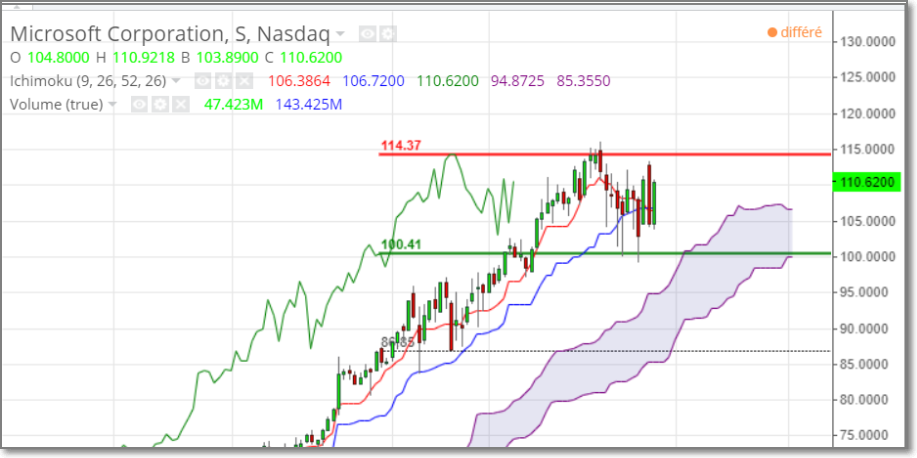

07/12/2018 Portefeuille trading –> Vente des actions CapGemini

Je profite de la remontée des cours pour solder ma ligne CapGemini à 98,82 pour une perte de 22,1 euros

Je prends cette décision car le titre qui jusqu’à présent était dans une configuration haussière est repassé en terrain négatif

(Twist sur graphique ICHIMOKU)

![]() Hors ligne

Hors ligne

#27 14/12/2018 15h57

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Quelques nouvelles opérations cette semaine avec l’achat inédit d’un tracker bear

J’essaie en parallèle d’avancer dans ma réflexion concernant la gestion du portefeuille.

Je me pose notamment la question concernant le moment pour acheter des actions.

Comme vous avez pu le constater, je me base sur les graphiques ichimoku pour reprendre des titres lorsqu’ils se rapprochent d’un support.

Je ne sais pas si cette technique est plus efficace que celle que je faisais avant c’est à dire quand je reprenais des actions sur un plus bas 52 semaines

Au moins, en reprenant des actions sur un plus bas, à condition que les actions achetées soient des sociétés solides (des aristocrates du dividende), j’avais l’impression de faire une bonne affaire.

D’ailleurs, la plupart du temps, mes achats sur des plus bas 52 semaines m’ont permis de revenir au bout de quelques mois positifs sur mes lignes.

J’essaierai dans les prochaines semaines de faire un bilan de mon « market timing ichimoku » question de voir si je continue sur cette voie ou non.

10/12/2018 : Achat du Tracker Bear BX4

Pour la première fois de ma vie, j’expérimente l’achat d’un tracker Bear dans une optique à terme de protection de mon portefeuille.

Comme je ne suis pas très habitué à ce genre d’indicateur, je tente une ligne que je mets dans la poche trading.

La courbe de cet indicateur se présente graphiquement comme je l’aime à savoir :

Une longue chute depuis x semaines suivi d’une convergence de signaux d’achat

Cours au dessus du nuage.

Lagging span au dessus des cours.

Cours > Tenkan et Kijun.

TenKan au dessus de Kijun.

Je prends donc 50 unités avec un stop à 15 % en dessous du cours d’achat.

Mon risque sur cette ligne est donc de 40 euros afin de respecter mon plan et mon money management

Si cette technique fait ses preuves, j’envisagerais peut-être de l’intégrer de façon plus générale dans le portefeuille aristocrates en guise de protection.

Je ne sais trop comment pour le moment (5 % du portefeuille, 10 %, avec un stop ou non ?) mais je vais déjà commencer par regarder comment cette ligne se comporte sur une petite échelle et j’aviserai en fonction du résultat.

11/12/2018 : Je jette l’éponge sur Sequana

Après 5 années de détention de Sequana, je jette l’éponge !

J’ai acheté ce titre uniquement parce qu’il versait un rendement exceptionnel (de l’ordre de 10%) depuis plusieurs années.

Je ne me suis pas préoccupé des données financières de cette entreprise ni des avis que j’avais lu ici et la dans les magazines et sur les forums boursiers.

Puis j’ai vu ma ligne tranquillement baisser jusqu’à ce qu’elle perde 95% de sa valeur.

Evidemment, j’en ai racheté régulièrement pour faire une moyenne à la baisse en espérant que le cours remonte.

Disons que j’ai souhaité que mon action monte mais le marché en a décidé autrement.

Bref, Séquana fait parti des erreurs liées à ma cupidité.

Je l’accepte et j’espère que cela me servira de leçon désormais (Il est vrai que maintenant, je me penche un minimum sur les données financières des entreprises avant de prendre position).

Donc Séquana = vendu !

11/12/2018 : Je complète mes lignes SysCo et Microsoft

J’ai repris 17 actions SysCo.

Depuis mon achat le 31/10/2018, le titre a perdu plus de 9 % mais je n’avais pris que la moitié de ma ligne.

Je reprends mon autre moitié aujourd’hui car le cours semble former une zone de congestion à l’approche du nuage.

Dans tous les cas, cet achat me permet de réduire mon PRU de 63,59 à 60,29 et d’augmenter le rendement de cette ligne.

Je reprends également 10 actions microsoft,

Cette fois ci, ce n’est pas parce que le cours se rapproche du nuage mais davantage parce qu’il commence à s’en éloigner.

Je reprends donc mon autre moitié de ligne à 109,70$ et j’abaisse très légèrement mon PRU.

![]() Hors ligne

Hors ligne

1 #28 14/12/2018 17h26

1 #28 14/12/2018 17h26

- Durun

- Membre (2012)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 169

Bonjour

Pour ce genre d’ETF, le timing est très important. Il faut donc évaluer correctement les risques avant de se lancer.

Je suis sûr qu’il ne vous a pas échappé que mercredi prochain le 19 décembre, la FED US décidera si elle monte d’encore 0,25 % ses taux de base, les portant à 2,25 - 2,50 %. A priori, ça devrait monter, mais comme on s’y attend, l’impact sur les marchés US devrait être limité.

Par contre, si la FED ne bouge pas ses taux, ce serait une bonne surprise, et les marchés US pourraient monter de 3 à 5 % pour la fin 2018. Comme les marchés européens ont la fâcheuse tendance de suivre les USA, cette décision pourrait générer … une hausse identique en Europe et une jolie baisse du BX4 de 6 à 10 %.

Comme vous le savez, et conformément au BX4, un homme averti en vaut 2.

Cordialement

![]() Hors ligne

Hors ligne

#29 17/12/2018 09h29

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Durun et merci pour votre commentaire.

Effectivement, il y a un risque de voir l’ETF se faire stopper mais je connais à l’avance l’impact de cette éventualité sur mon portefeuille.

S’il baisse de moins de 15 %, mon ETF sera conservé et je pourrais peut-être profiter de la baisse qui semble de profiler gagner pour gagner un peu sur cette ligne.

Si l’ETF perds plus de 15 %, je perds 40 euros ce qui est très limité (0,03 % du portefeuille)

Ceci étant, vu les enjeux, je ne suis très serein actuellement mais je ne suis pas certain que ce soit aussi évident si je passais ma couverture à 5 ou 10 % de mon portefeuille ou la je pourrais perdre 1700 euros juste parce que je ne serais pas dans le bon timing.

Bien à vous.

![]() Hors ligne

Hors ligne

#30 22/12/2018 17h16

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette semaine difficile a été un très bon exercice pour la maîtrise de ses émotions.

Je continue de peaufiner le portefeuille et j’écrème petit à petit mes lignes pour ne conserver que des aristocrates du dividende.

17/12/2018 : Arbitrage sur ABC ARBITRAGE

Vente de ma ligne ABC Arbitrage.

Depuis quelques mois, je me posais la question de savoir si cette action avait sa place dans le portefeuille Aristocrates du dividende, étant donné que le dividende n’est pas vraiment en augmentation tous les ans.

Il est même plutôt en déclin depuis quelques temps.

De plus, avec un taux de distribution de 100 % en 2018 et des avis sur le forum IH pas très rassurantes, j’élimine ce titre de ma sélection.

Pour ne pas faire diminuer mon rendement, je réparti ces 2 lignes à 50 % sur AXA (Rendement actuel de 6,97 % et un dividende qui progresse régulièrement, taux de distribution = 50% , ROE proche de 10) et AT&T (Rdt = 6,72, Dividend Aristocrat, Tx Distrubution = 73%, ROE = 14).

AXA : Mon Pru passe de 22,14 à 21,10

At&T : Mon PRu passe de 28,13 à 27,65

Ces deux actions me paraissent plus solides que ABC Arbitrage qui semble avoir du mal à augmenter ses dividendes et qui au niveau des cours semble passer également en territoire négatif

![]() Hors ligne

Hors ligne

#31 31/12/2018 09h16

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Pour cette fin d’année 2018, je continue l’arbitrage du portefeuille pour ne conserver que des lignes d’aristocrates du dividende ou assimilés.

J’ai donc vendu ma ligne de Solocal que je possédais depuis longtemps comme ma ligne Séquana.

Cela ne fait pas plaisir car la moins value est importante mais je pense que c’est un mal nécessaire pour repartir du bon pied avec un portefeuille plus solide.

J’ai également vendu ma ligne de BX4 (Tracker Cac inversé) avec un gain de 10 euros 🙂

J’ai pris cette décision car j’ai de plus en plus de difficultés à gérer mon portefeuille en mode « Trading ».

Acheter bas, vendre haut, dans le principe c’est bien.

En réalité, le taux de réussite est très moyen dans les périodes difficiles comme actuellement et lorsque le marché monte, il est tellement facile de gagner à tous les coups que je mets légèrement en doute (c’est un euphémisme) ma capacité à faire mieux que le marché.

Psychologiquement, je pense qu’il est plus facile d’investir dans des sociétés, en ayant pris le temps d’analyser ses fondamentaux et en achetant les titres comme si on souhaitait réellement posséder ces entreprises ou travailler dedans.

A partir de ce moment, la baisse du marché n’est plus perçue comme un stress mais au contraire comme une opportunité d’acheter plus de titre de l’entreprise convoitée.

24/12/2018 : Vente de Solocal – Achat de Publicis

Afin de conserver le rendement global du portefeuille, je récupère le cash de ma vente pour le replacer sur une action que je n’ai pas actuellement en portefeuille : PUBLICIS.

J’achète donc 5 actions à 48,56 euros ce qui représente un dividende de 4,31 %

Je compléterais petit à petit cette ligne pour atteindre mon objectif de 1,5 % du portefeuille.

Cet investissement progressif devrait me permettre de rentrer sur un cours moyen acceptable sachant que pour le moment, PUBLICIS est une action qui a perdu 40 % de sa valeur depuis avril 2015 alors que les fondamentaux semblent solides (ROE = 16 %, Dividendes croissants, Tx distribution = 50 %, dette faible).

![]() Hors ligne

Hors ligne

1 #32 04/01/2019 16h12

1 #32 04/01/2019 16h12

- Navy

- Membre (2017)

- Réputation : 32

Bonjour et bonne année à tous,

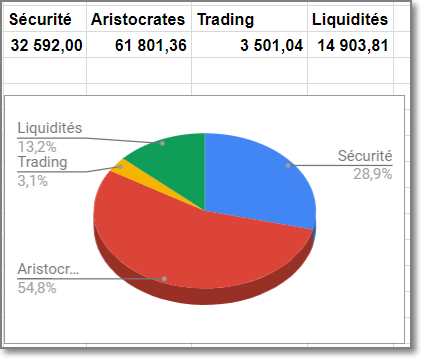

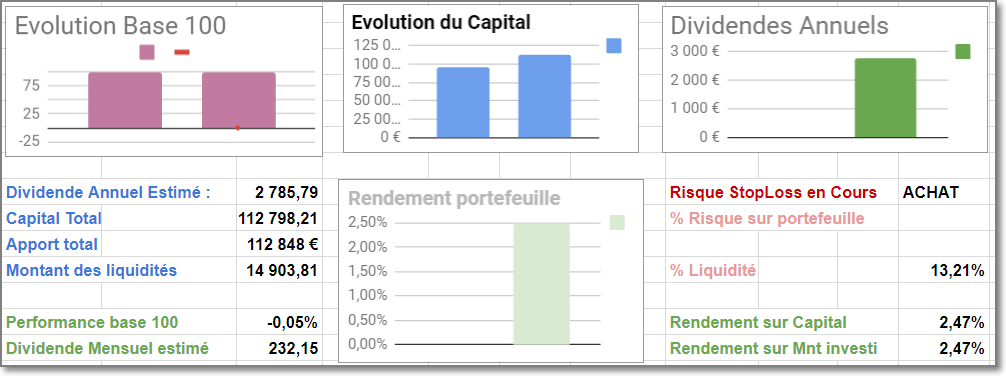

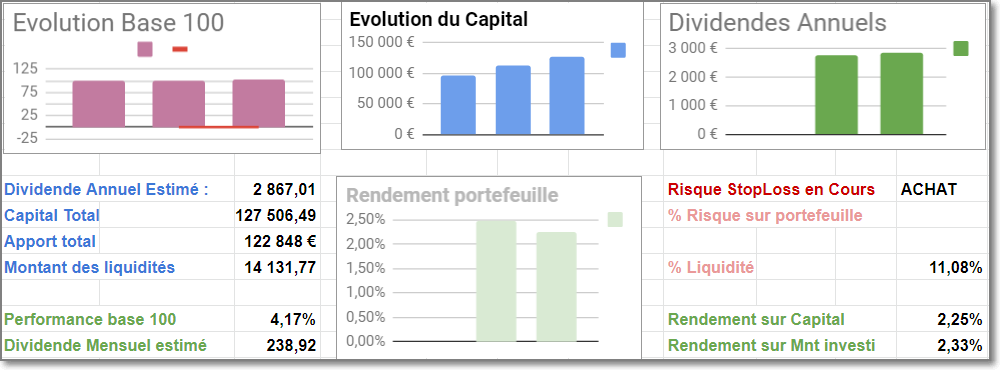

Nous sommes déjà en 2019 et il est temps de faire le bilan de l’année 2018.

Globalement, les résultats ne sont pas glorieux mais si l’on compare aux indices de référence, cela n’est pas si catastrophique.

Par rapport au tableau de suivi mis en place sur Google, la performance globale termine à -0,5 % sur 6 mois.

En comparaison, le CAC40 fait -10,55 % sur la même période et -4,03 % pour le DJIA.

Je rappelle également que l’objectif du portefeuille est de créer un rendement de 6 % sur le capital investi et que la performance du portefeuille reste secondaire.

Je pars du principe que les sociétés dans lesquelles j’investi sont solides et verseront un dividende croissant dans les années à venir.

La baisse de ces actions est donc une opportunité et une source de joie (bon, la j’exagère un peu ![]() ).

).

Disons plutôt que la baisse passagère de la bourse doit être perçue comme un moyen de renforcer les titres qui ont le plus baissé.

Nous pouvons facilement aujourd’hui placer notre argent dans des titres comme Total ou Michelin en obtenant des rendements de 4 à 5 %.

Il faut donc investir à contre courant ce qui n’est pas forcément une démarche naturelle mais comme j’ai confiance dans ma stratégie, je vais continuer d’alimenter le portefeuille et faire de l’investissement progressif en plaçant les liquidités sur les actions offrant le meilleur rendement.

Pour 2019, je vais également continuer d’arbitrer le portefeuille et ne conserver que des titres à dividendes croissants.

Je vais également systématiser l’achat de mes titres une fois à chaque changement de mois.

Cela m’évitera de passer beaucoup de temps à lire les courbes et faire autre chose que de chercher la perle rare (voir l’article précédent sur le taux de réussite du portefeuille trading).

L’argent sera placé sur la ligne offrant le meilleur rendement, à partir du moment ou elle est sous évaluée dans mon portefeuille (c’est à dire qu’elle représente moins de 1,5 % du portefeuille.

La somme investie sera toujours la même : 500 euros répartis pour moitié sur les aristocrates du dividende, l’autre moitié en fonds Euros ou unité de compte.

Après avoir lu l’excellent livre Epargnant 3.0 et suite à une réflexion sur l’utilité de faire du trading, je vais probablement abandonner la poche « Trading » du portefeuille au profit d’une autre poche : La poche « Lazy ».

Je vous expliquerai dans le prochains articles pourquoi je change d’orientation (il ne s’agit pas d’un saut d’humeur ou d’un caprice mais d’une véritable volonté de modifier ma manière de gérer mon portefeuille).

En conclusion, 2019 sera l’année de la simplification de ma méthode pour essayer de gagner du temps libre tout en rendant le portefeuille plus efficace.

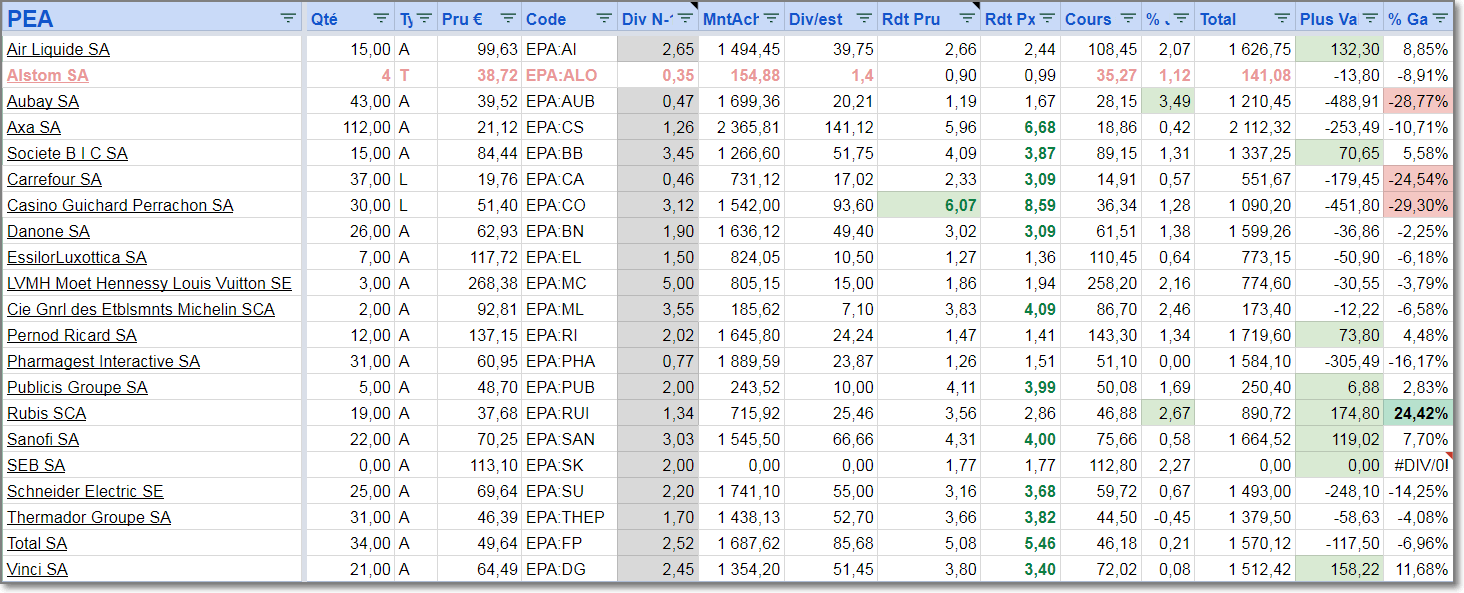

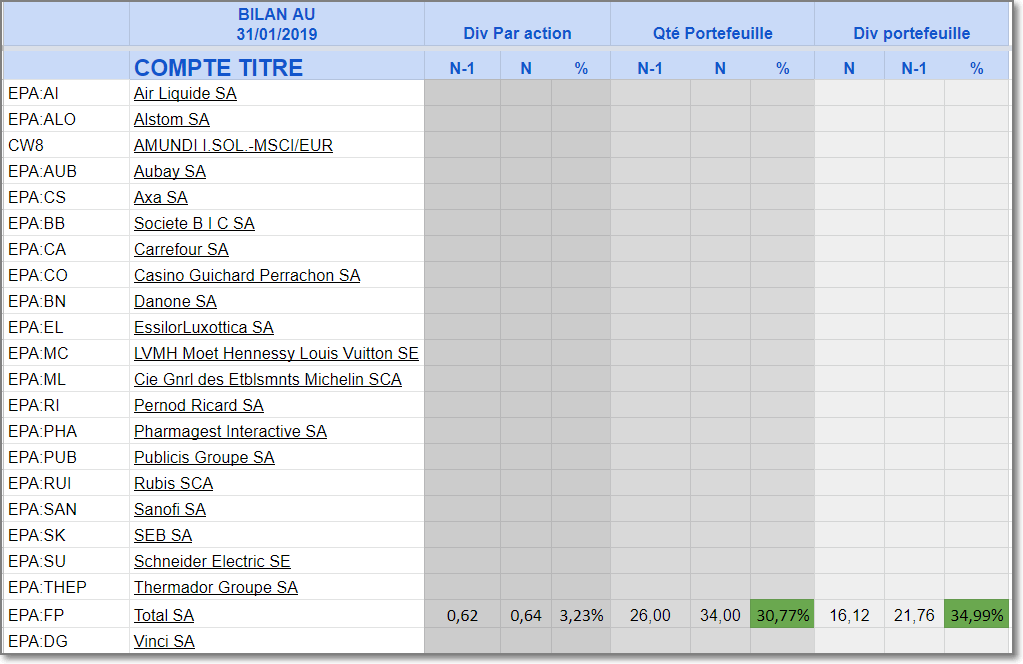

Voici en ce début d’année le bilan chiffré du portefeuille :

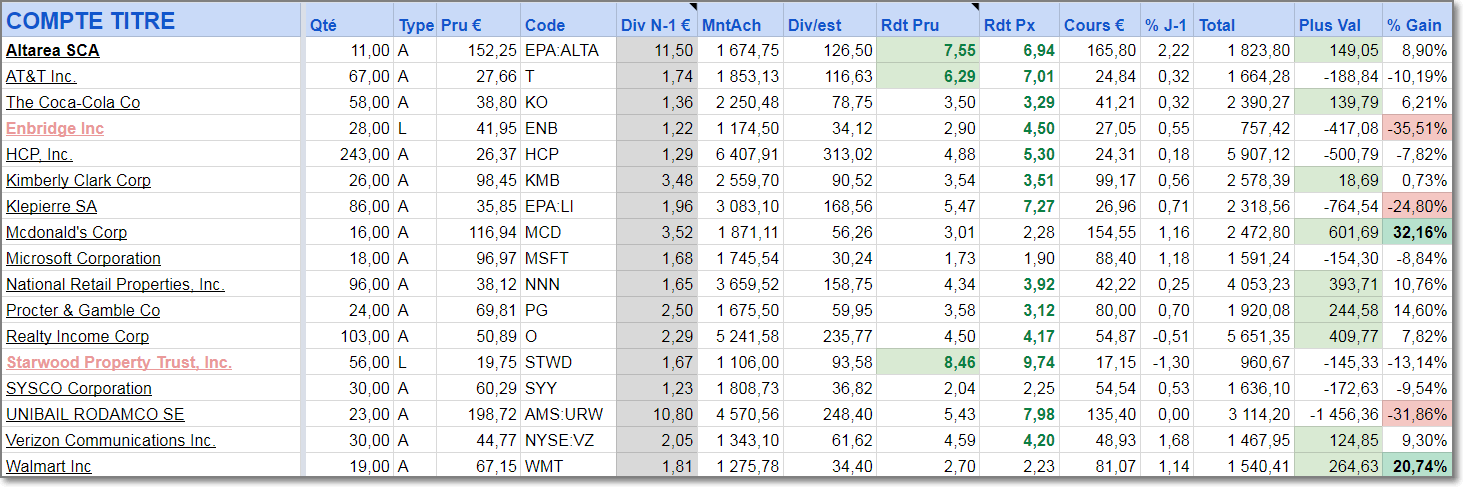

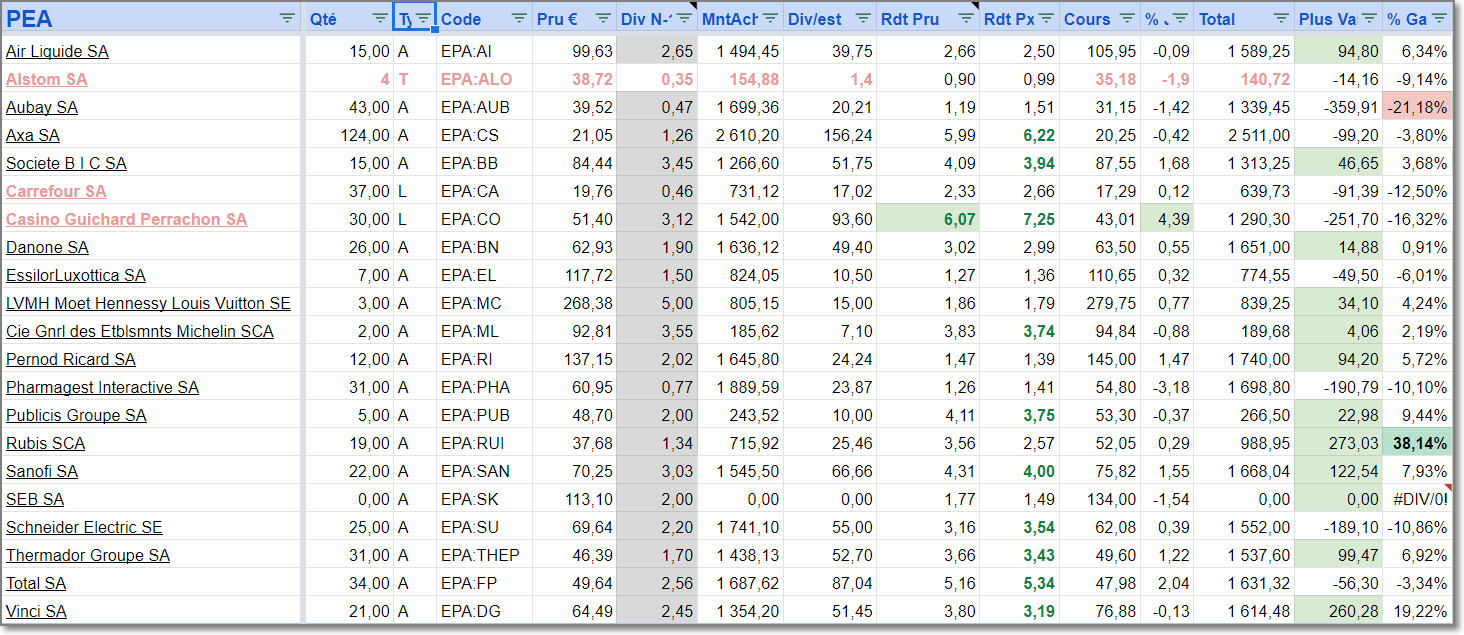

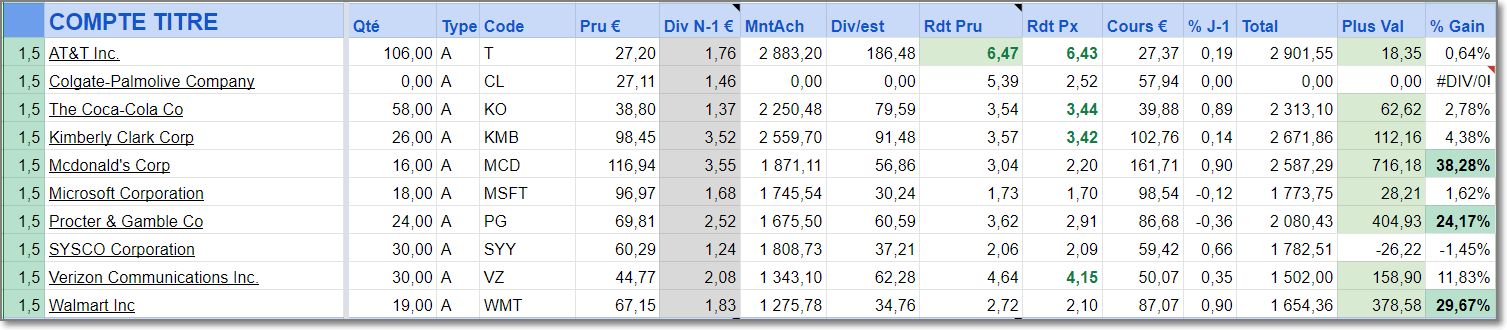

Portefeuille aristocrates du dividende PEA

Les lignes en roses sont les lignes qui vont disparaître (Trading et Légacy) dans l’année.

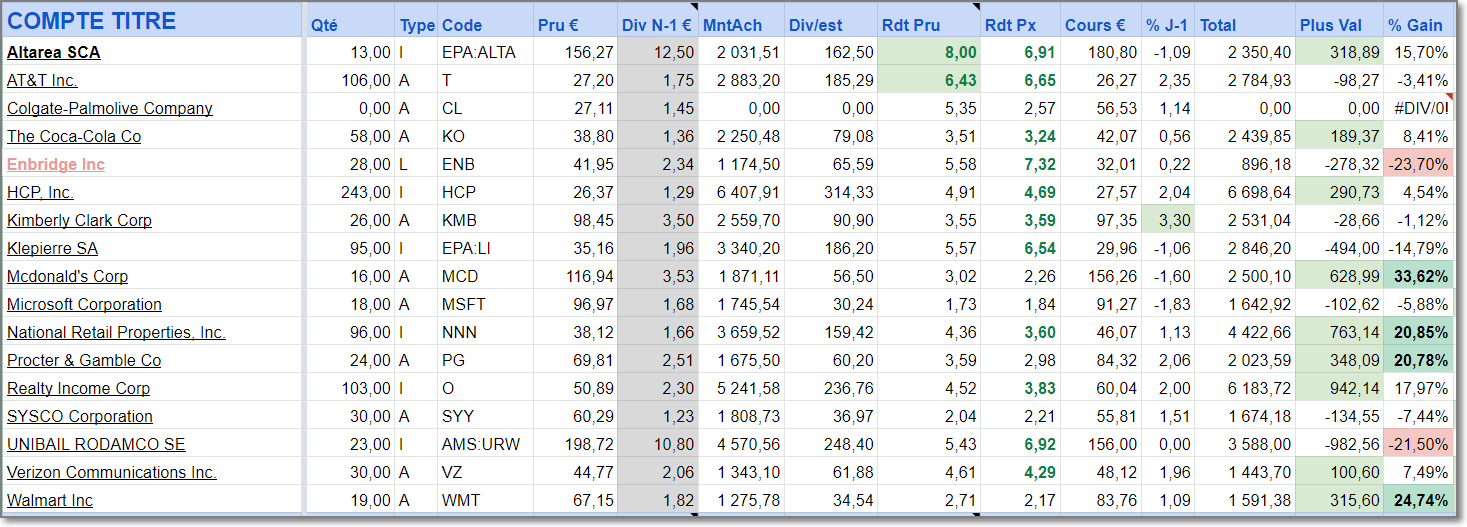

Portefeuille aristocrates du dividende CT

Les lignes en roses sont les lignes qui vont disparaître (Trading et Légacy) dans l’année.

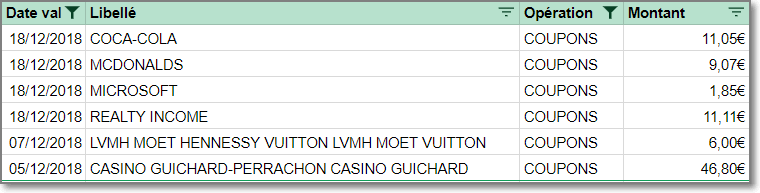

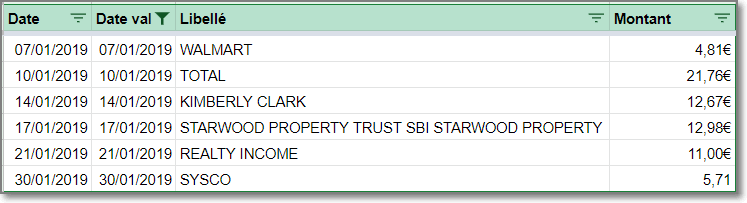

Dividendes perçus en décembre

85,88 euros de dividendes perçu ce mois ci

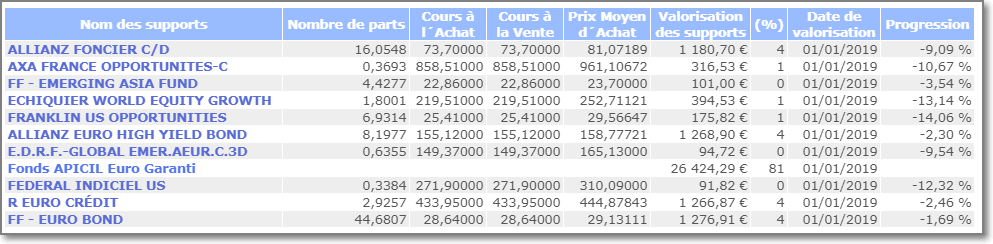

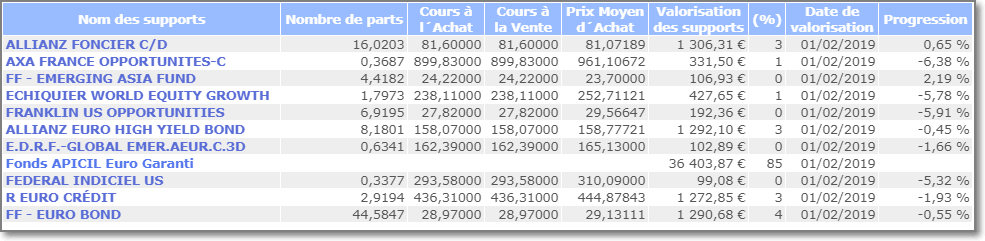

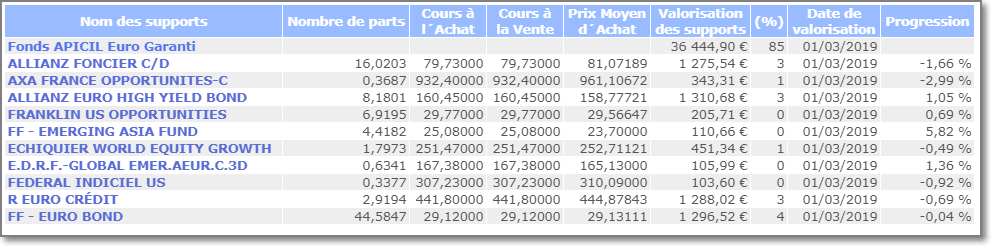

Assurance vie

Magnifique performance des fonds UC !

![]() Hors ligne

Hors ligne

1 #33 11/01/2019 15h46

1 #33 11/01/2019 15h46

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Comme annoncé dans mon précédent post, je commence à mettre en place l’investissement progressif sur les aristocrates du dividende.

Tout d’abord, j’ai déplacé une somme d’argent disponible vers l’assurance vie plutôt que sur un livret à 0,75 %.

10000 euros sont donc ajoutés sur le compte euros ce qui me permet d’obtenir en ce début d’année quasiment ma répartition cible entre l’allocation des aristocrates et celle de la poche sécurité.

Concernant le placement des 500 euros, ils ont été placés sur la société AT&T en une seule fois.

L’action représente un rendement actuel de 7,04 %

Comme j’ai des frais assez conséquents avec Boursedirect sur les actions US, je préfère mettre toute la somme pour réduire mes frais à 1,7 % pour 500 euros au lieu de 3,4 % pour 250 euros.

En faisant cela je suis un peu sur pondéré par rapport au 1,5% fixé par ligne mais ce n’est pas très grave, cela signifie juste que je ne vais probablement plus renforcer cette ligne dans les mois à venir …

De plus, cet achat me permet de réduire mon PRU de 27,65 à 27,11 euros et le dividende mensuel global estimé passe de 232 à 238 euros par mois.

![]() Hors ligne

Hors ligne

#34 18/01/2019 21h52

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette semaine, j’ai profité d’un petit temps mort pour actualiser les données de mon portefeuille et ajouter une fonction que je n’avais pas pour suivre la répartition.

Tout d’abord, j’ai actualisé les dividendes de Total pour lequel j’ai perçu un coupon le 10/01.

J’avais noté 2,52 euros de dividende dans mon tableau mais finalement les dividendes 2018 sont officiellement de 2,56 par action soit 3,22 % de hausse par rapport à 2017

J’ai donc actualisé ma colonne « Dividende estimé » même si cela a eu un impact très limité sur le dividende mensuel.

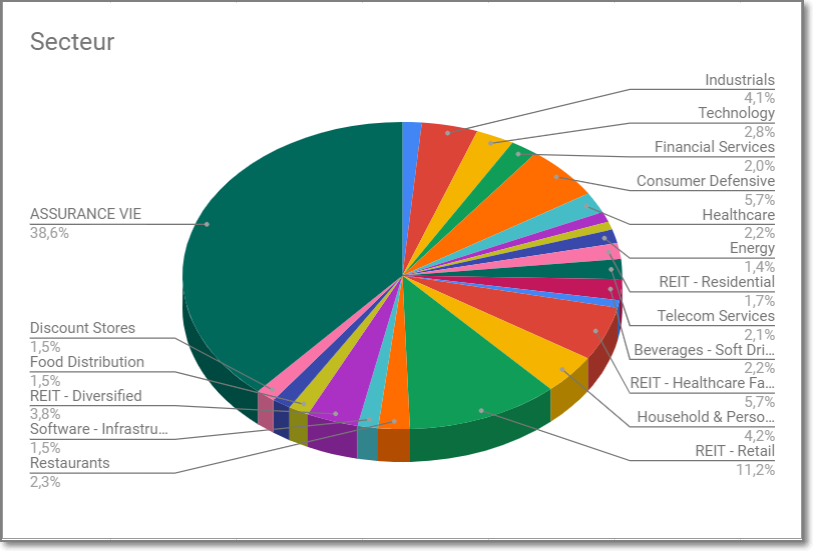

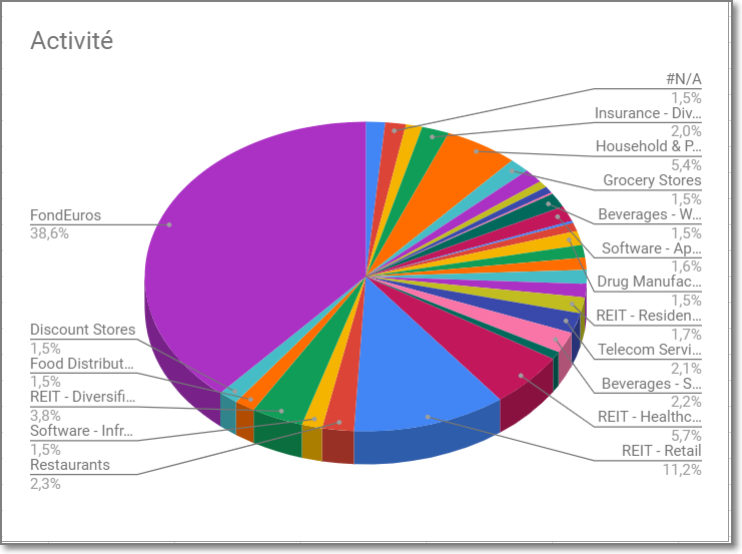

J’ai également créé un nouvel onglet pour voir la répartition des actions dans le portefeuille et vérifier si je suis bien diversifié.

(Les intitulés sont récupérés à partir du site Yahoo Finance et déclinés en Secteur/activité).

Pour l’assurance vie et les ETF, j’ai noté manuellement l’intitulé.

Voici le résultat par secteur

Et par activité

Les sociétés immobilières sont un peu sur-représentées par rapport à mon objectif mais cette sur-pondération devrait se résorber au fur et à mesure que je vais ajouter du capital dans le portefeuille (Elles seront investies davantage dans les actions traditionnelles).

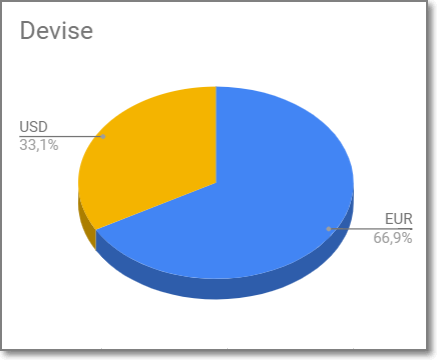

Enfin, voici ma répartition EUR/USD

![]() Hors ligne

Hors ligne

1 #35 19/01/2019 10h43

1 #35 19/01/2019 10h43

- Attercap

- Membre (2016)

Top 20 Année 2024

- Réputation : 112

Bonjour Navy,

Merci d’abord pour le suivi de votre portefeuille : on vous lit (moi en tous cas).

Étant orienté dividendes croissants, comme vous maintenant, je me réjouis de voir notre petite famille s’agrandir !

Un commentaire sur vos camemberts, pour plus de lisibilité, il serait souhaitable de rassembler l’immobilier sous la bannière "immobilier" seule, et de consacrer a l’immobilier un camembert spécifique entier.

De la même manière, un camembert spécifique "actions" serait plus adapté que présenté en même temps que votre immobilier et assurance vie. (Bref, premier camembert avec une part immo une part av une part actions).

Les camemberts entiers il y a que ça de vrai !

![]() Hors ligne

Hors ligne

#36 20/01/2019 08h14

- Navy

- Membre (2017)

- Réputation : 32

Bonjour AtterCap,

Merci de me lire et merci pour vos commentaires constructifs.

Votre suggestion est intéressante d’autant plus que dans ma répartition j’essaye d’accorder une part non négligeable de mon portefeuille aux immobilières pour leurs rendements attractifs.

Je vais essayer de modifier tout ça pour que ce soit plus clair.

![]() Hors ligne

Hors ligne

#37 25/01/2019 18h57

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette semaine, je vous fait part d’un arbitrage que j’ai réalisé cette semaine.

Comme expliqué précédemment, mon objectif est de placer mon argent sur des actions à dividendes croissants et j’ai déjà épuré un certain nombre de titres de ma liste en ce sens.

J’avais décidé de me séparer de l’action Starwood Properties Trust car elle ne donne pas de dividendes croissants mais stables à 1,92$ depuis 2014.

Même si le dividende n’était pas croissant, le rendement était très confortable : de l’ordre de 9,13 % au moment de la vente.

Mais certaines lectures m’ont fait douter de la pérennité du dividende notamment un article sur SeekingAlpha

https://seekingalpha.com/article/420919 … nds?page=1

"Starwood Property Trust’s FFO for the past two years has been at $1.76/share and $1.80/share, comfortably below the dividend payout of $1.92/share. In fact, the FFO in the year before that was only $1.94/share, barely covering the dividend payout"

Traduction Google :

"Les flux de trésorerie liés aux opérations de Starwood Property Trust s’établissent depuis deux ans à 1,76 dollar par action et à 1,80 dollar par action, ce qui est nettement inférieur au dividende distribué de 1,92 dollar par action. En fait, les flux de trésorerie liés aux opérations de l’année précédente ne s’élevaient qu’à 1,94 dollar par action, couvrant à peine le versement du dividende."

J’ai donc décidé de ne pas prendre de risque et de vendre ces actions avec 71 euros de perte ce qui représente un peu moins de 1 année de dividende.

Le dividende annuel que je percevais avec cette ligne était de l’ordre de 94 euros.

Mais comme je possédais StarWood depuis plusieurs années (au moins 4 ans), en prenant en compte les dividendes touchés sur cette ligne, je n’ai pas vraiment perdu d’argent.

En revanche, l’objectif permanent de mon portefeuille est d"augmenter la rente mensuelle versée par les dividendes.

Il fallait donc pour moi "récupérer" ces 94 euros de dividende avec le Cash généré par ma vente sans être non plus au centime prêt mais faire une opération quasi neutre.

J’ai donc procédé de la manière suivante (J’ai en enlevé les décimales et fait un calcul approximatif. Comme indiqué au dessus, le but n’est pas de retrouver au centime prêt mon dividende mais de compenser un maximum la perte).

Vente de mes 56 actions StarWood : environ + 1025 euros --> Perte en dividende = 94 euros

Achat de 12 actions AXA à 20,22 : -242 euros --> Gain en dividende = 15,11 euros.

Achat de 9 actions KELPIERRE à 28,37 : -255 euros --> Gain en dividende = 17,64 euros.

Achat de 2 actions ALTAREA à 177,20 : -355 euros --> Gain en dividende = 25 euros.

En rachetant ces lignes, j’ai repris 57,75 de dividende pour 852 euros d’investissement.

Il me restait plus qu’à trouver 36 euros de complément de dividende.

Evidemment, trouver des actions à des rendements élevés n’est pas simple et pour retrouver 36 euros de dividende avec 173 euros, il m’aurait fallu investir sur une action avec un rendement de 20 % !

j’ai donc ajouté ajouté du cash pour obtenir le résultat et j’ai acheté 19 actions AT&T à 30,80 : -585 euros --> Gain en dividende = 33,44 euros.

Je me retrouve donc avec une baisse globale du dividende de 94 - (91.19) = -2,81 euros.

Au final, mon arbitrage ne m’a pas fait perdre trop de dividende, même si chaque achat engendre des frais de transaction et qu’il a fallu remettre la main à la poche pour compenser le très haut rendement que proposait StarWood.

Mais j’espère avoir "remplacé" mes titres Starwood par des titres dont le dividende sera régulièrement croissant et par conséquent plus rentable qu’un rendement stagnant.

Ma rente mensuelle devrait augmenter d’année en année ce qui n’aurait peut être pas été le cas avec StarWood.

![]() Hors ligne

Hors ligne

#38 01/02/2019 16h13

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

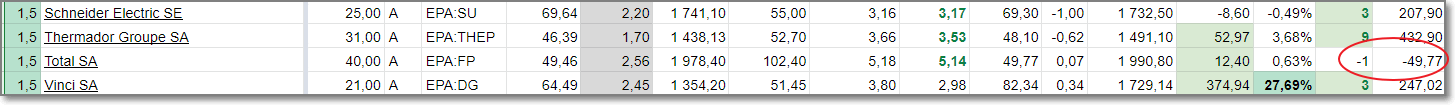

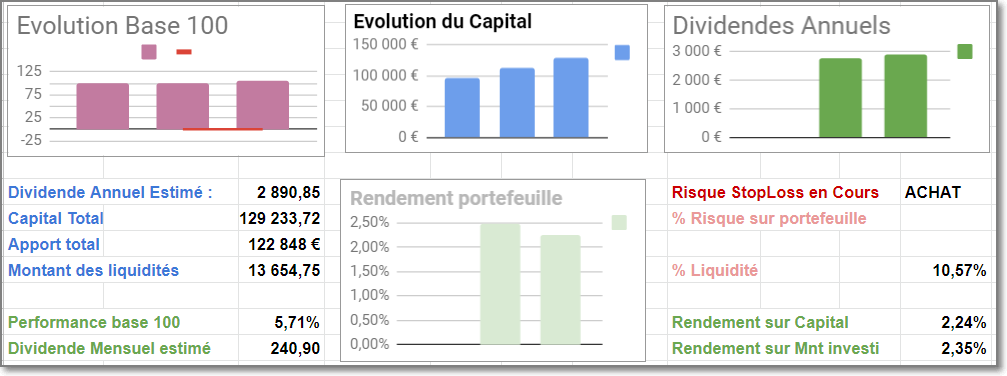

Point mensuel et bilan du portefeuille aristocrates du dividende pour le mois de janvier 2019 qui s’est plutôt bien comporté.

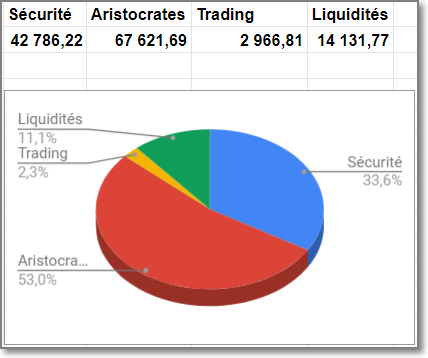

Au niveau de l’allocation (Sécurité, Aristocrate, Lazy), la répartition 50 % Aristocrates du dividende, 40 % Assurance vie , 10 % Lazy n’est pas encore atteinte mais c’est sur la bonne voie, sachant que j’opte à présent pour l’investissement progressif donc placement fractionné mois par mois et non plus en un bloc (Cela explique les 11% de liquidités)

Au final, en base 100, le portefeuille est remonté à +4,17 % soit une progression de 4,22 % depuis le début de l’année

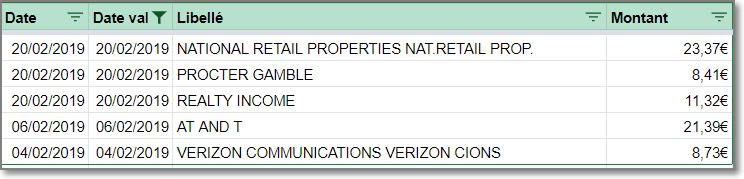

Les coupons du mois

Les coupons du mois : 68,93 euros

Principalement sur les valeurs US de 2018 mais touchées en 2019.

Portefeuille aristocrates PEA

Portefeuille aristocrates CT

Portefeuille Lazy

Pour le moment, aucun investissement sur l’ETF CW8 mais cela devrait être fait pour le mois en cours.

L’assurance vie et sa répartition

Seulement 20 % de lignes sont positives sur les UC mais j’attends pour voir si à terme ce pourcentage augmentera.

On est quand même sur des placements longs termes et je crois qu’au niveau du timing, il était difficile de faire moins bien (Je crois que j’ai pris les lignes au plus haut de 2018).

Patience donc et je referais un point dans quelques mois sur cette poche d’investissement.

![]() Hors ligne

Hors ligne

#39 08/02/2019 16h27

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Et c’est parti pour le portefeuille LAZY !

Premier achat de 1 ETF Monde (CW8) pour diversifier et suivre les préconisations d’ EDOUARD PETIT (EPARGNANT 3.0).

L’ETF a regagné du terrain depuis la fin de l’année 2018 mais j’essaye de garder la stratégie que je me suis fixé à savoir 500 euros par mois (dont 200 viendront des dividendes ré-investis) réparti en 2 x 250 euros -50 % action et 50 % ETF ou Assurance Vie)

Ayant mis une grosse somme dernièrement sur l’assurance vie, je prends donc pour démarrer le mois mon premier ETF Monde et 6 actions Total qui me permettent d’investir mes 250 euros dans une action offrant un rendement de 5,31 %.

En faisant cette opération, Total vient d’atteindre ma limite de 1,5 % du portefeuille et je ne pourrais plus investir dessus pour le moment.

En revanche, ma ligne étant déficitaire, cela me permet de réduire mon PRU qui passe de 49,64 euros à 49,46.

![]() Hors ligne

Hors ligne

#40 15/02/2019 17h43

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette semaine, j’aimerais partager avec vous un petit tableau google que j’ai mis au point pour récapituler les dividendes perçus cette année en comparaison avec l’année dernière.

Ce tableau devrait me permettre de voir rapidement si le choix de mes actions respecte bien mon objectif de progression des dividendes

J’essaierai de le publier régulièrement pour voir si cela m’aide dans la gestion du portefeuille.

Le tableau se présente de la manière suivante

Colonne 1 et 2 : Action du portefeuille

Colonne 3 : Dividende par action année N-1

Colonne 4 : Dividende par action année N

Colonne 5 : % de progression du dividende

Si la colonne 5 est supérieure à 8 %, elle passe en vert pour montrer une bonne progression du dividende

Colonne 6 : Quantité de cette action l’année N-1

Colonne 7 : Quantité de cette action l’année N

Colonne 8 : % d’augmentation du nombre de titre.

Si la colonne 6 est supérieure à 30 %, elle passe en vert pour montrer une bonne progression du nombre d’actions détenues en actions.

Colonne 9 : Montant du dividende du portefeuille année N-1

Colonne 10 : Montant du dividende du portefeuille année N-1

Colonne 11 : % d’augmentation du montant du dividende

Si la colonne 6 est supérieure à 30 %, elle passe en vert pour montrer une bonne progression du montant des dividendes.

Le but du jeu est d’avoir un tableau le plus vert possible et de constater la bonne santé des dividendes visuellement.

Dans ce tableau, la valorisation du portefeuille importe peu, ce qui compte est l’augmentation régulière des dividendes.

Pour le moment, c’est assez vert ![]()

![]() Hors ligne

Hors ligne

#41 22/02/2019 10h18

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Je me suis fixé l’objectif de publier un article par semaine pour affiner ma méthodologie mais depuis que j’ai opté pour l’investissement progressif, force est de constater qu’il n’y a pas toujours grand chose à dire sur l’évolution du portefeuille.

Cette méthode a pour conséquence de ne pas apporter une forte dose d’adrénaline au quotidien !

Si je résume le principe, j’investi 50 % d’une somme fixé à l’avance sur l’action de mon portefeuille offrant le meilleur rendement et les 50 autres % sur un ETF monde ou sur l’assurance vie.

Avant de mettre en place cette nouvelle façon de procéder, il m’arrivait de faire des arbitrages à n’importe quel moment du mois en fonction de mes ressentis sur les marchés.

A présent, je dois contenir ces envies d’intervenir et avoir la discipline d’attendre la fin du mois pour faire mes opérations.

C’est sans doute une bonne chose car cela permet de prendre des décisions à froid et ne pas se laisser envahir par ses émotions mais d’un autre côté, cela donne un sentiment de frustration car j’ai l’impression de louper certaines opportunités.

Par exemple, cela faisait plusieurs mois que je voulais renforcer ma ligne Michelin mais mon "plan" ne me permettait pas de le faire car ce n’était pas la ligne qui offrait le meilleur rendement du moment.

J’ai donc attendu et Michelin a fini par prendre 13 % en une journée suite à des relèvements de recommandation.

Maintenant, je me dis que l’inverse aurait pu également arriver à savoir que je me renforce et que le titre chute de 10 % sur l’annonce d’un profit Warning.

Ce cas de figure me parait assez révélateur de la difficulté à suivre une stratégie et de s’y tenir.

C’est probablement le risque le plus élevé pour un investisseur : garder son sang froid et ne pas déroger à sa méthode quelque soit les circonstances.

Heureusement, j’ai un métier qui me prends beaucoup de temps et comme je suis loin d’être rentier, je dois continuer à travailler dur pour subvenir à mes besoins :-)

Mais quand ce jour arrivera (je veux dire devenir rentier !), l’exercice sera encore plus difficile car la tentation de regarder les cours chaque jour et d’intervenir sur les marchés sera encore plus grande.

Je trouve que c’est un des risque majeur à prendre en compte dans la méthode : trouver d’autres occupations pour ne pas être enclin à prendre des décisions à chaud sur le marché.

A méditer … (en tout cas pour moi).

![]() Hors ligne

Hors ligne

#42 22/02/2019 10h38

- Ribeiro

- Membre (2017)

Top 50 Obligs/Fonds EUR

- Réputation : 104

Bonjour Navy,

Je pense que c’est une bonne chose de se fixer une date précise pour l’investissement programmé du mois, je fais le même chose.

Comme vous le dites, cela évite de prendre position uniquement avec de l’émotionnel et cela permet de rationaliser le temps passé.

Par contre, j’avoue avoir du mal à comprendre le choix du titre ayant le meilleur rendement pour les investissements mensuels. Ne tombez-vous pas toujours sur les mêmes titres ? Et effectivement vous pouvez manquer des opportunités.

Personnellement, je n’ai pas de critères précis, c’est un mix entre : celle qui a le plus baissé, un bon rendement, une pondération pas trop élevée et d’éventuelles bonnes perspectives annoncées.

Feedback is a gift ! Parrain InteractiveBrokers / Bourse Direct / Linxea / AV.com / MesPlacements.com / AV Luxembourgeoise. Contactez moi par MP ;)

![]() Hors ligne

Hors ligne

1 #43 22/02/2019 11h54

1 #43 22/02/2019 11h54

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Ribero,

Merci pour vos commentaires.

Concernant le choix du titre ayant le plus fort rendement, en fait cela s’auto-régule car je ne prends pas d’actions si ma ligne dépasse 1,5 % du portefeuille Global.

Donc effectivement je peux renforcer plusieurs fois une même ligne mais une fois que je suis en régime de croisière (c’est à dire quand toutes mes lignes cibles sont en portefeuille), le fait de renforcer fait passer quasiment à chaque fois au dessus de ma limite de 1,5 %.

Pour gérer cela, j’ai fait dans mon tableur Google une colonne m’indiquant le nombre de titres à acheter pour arriver à mes 1,5 %

Par exemple, mon dernier investissement a été effectué sur TOTAL

J’ai acheté 6 actions pour arriver à peu près à mes 1,5 % du portefeuille.

Depuis, l’action a progressé et pour revenir à mes 1,5 % du portefeuille, Il faudrait à présent que je vende une action (Colonne entourée en rouge : -1 action)

Je ne vais pas vendre cette action mais en revanche, je n’ai plus à investir sur TOTAL car j’ai atteint à présent la limite.

Mon script google m’indique donc d’investir à présent sur une autre action.

Si à l’inverse total avait baissé et était à +49 , j’aurais eu à acheter 1 action.

Mais comme j’achète par tranche de 250 euros, j’aurais donc réinvesti sur TOTAL et la ligne de mon tableau serait passée -200.

Du coup, les renforcements suivants n’auraient probablement plus été fait sur TOTAL.

Je parie sur le fait que le risque de chutes interminables sur ce type d’action est "relativement" faible.

Mais on est jamais à l’abri d’une déception.

Je pense que ci cela arrivait trop fréquemment, je mettrais en place une limite en terme de renforcement annuel.

Par exemple, je pourrais limiter à 5 renforcements par an maxi pour éviter le "sur-renforcement"

En espérant avoir été clair dans mes explications.

![]() Hors ligne

Hors ligne

#44 22/02/2019 14h33

- Twanou

- Membre (2018)

- Réputation : 32

Hello Navy,

M.erci de partager en détails votre méthode. Le calcul du nombre d’action à acheter est intéressant et je vais voir comment l’appliquer dans mon excel.

Concernant la limite de renforcement, il est aussi possible limiter le % de montant investi par action. Par exemple, sur le montant annuel estimé qui sera investi dans le portefeuille, ne pas investir plus de 15% sur une seule action. De cette manière, si une action chute continuellement (comme c’est déjà arrivé), elle n’est pas renforcée à plusieurs reprises.

![]() Hors ligne

Hors ligne

#45 01/03/2019 08h55

- Navy

- Membre (2017)

- Réputation : 32

Hello Twanou

Désolé pour ma réponse tardive.

Effectivement, l’idée de limiter l’investissement en terme de pourcentage sur la somme globale annuelle est intéressante.

Cela revient un peu au même qu’un nombre de renforcement annuel limité

Si je limite à 3 x 250 euros par an, je suis à 750 sur les 6000 euros placés à l’année soit 12,5 %.

Dans tous les cas, l’objectif sera atteint : ne pas s’acharner à renforcer une ligne qui serait en chute libre.

Cordialement.

![]() Hors ligne

Hors ligne

#46 01/03/2019 16h55

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Je vous présente le bilan de Février qui a bien progressé par rapport au mois dernier.

Il y a peu de changement dans la répartition des allocations .

En revanche, le portefeuille global progresse pour atteindre une performance de 5,71 % depuis le début de l’année contre 4,17 % le mois dernier.

Les coupons du mois

Les coupons du mois : 73,22 euros

Uniquement sur les valeurs US.

Portefeuille aristocrates PEA :

Dans les bonnes nouvelles, nous pouvons constater que Vinci a franchi la barre des +30 % de progression par rapport au prix d’achat. Ce n’est pas un critère fondamental puisque l’objectif est le rendement mais cela montre que l’action a la confiance des investisseurs.

Autre point positif, le rebond de Casino Guichard qui ne fait plus parti du portefeuille cible par rapport à mes critères de sélection mais qui n’est plus qu’à – 9,55 % alors que je l’ai connu à -30% par rapport à mon PRU.

Encore un effort et je pourrais me séparer de cette valeur.

Portefeuille aristocrates CT

Portefeuille Lazy

Pour son premier mois d’existence, le portefeuille lazy se composte bien et a progressé de 3,08 %

L’assurance vie et sa répartition

Le mois dernier, seulement 20 % de lignes de l’assurance vie en unité de compte étaient positives.

Aujourd’hui, nous sommes à 40 % de lignes positives avec une belle progression de FF – EMERGING ASIA FUND (à 5, 82 %)

J’espère donc que cette répartition 90 % Fonds Euro et 10 % UC va porter ses fruits et permettre un meilleur rendement sachant que le fond euros APICIL est à peu près de 2 %.

Cela me semble difficile a vue de nez d’espérer 3 % de gain sur l’assurance vie avec une telle répartition.

En faisant une petite estimation avec 5 % de performance sur les fonds UC, cela donne un rendement sur une base 100 de

90 * 2 % = 1,8

10 * 5 % = 0,5 soit 2,3 %

C’est probablement le prix à payer pour avoir une certaine sécurité.

![]() Hors ligne

Hors ligne

#47 09/03/2019 08h52

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici les opérations effectuées ce mois ci pour l’investissement progressif :

250 euros sur l’ETF Word AM.M.WOR.ETF EUR C au prix de 269,0297

L’ETF Ayant progressé depuis le premier achat, cette opération fait passer le PRU de 259,27 à 264,645.

250 Euros sur l’action BIC (3 actions) qui représentait au 1er Février le meilleur rendement du moment soit 4,18 %

Ma ligne BIC étant déficitaire, cette opération me permet de ramener mon PRU à 84,21387 contre 84,44 auparavant.

![]() Hors ligne

Hors ligne

#48 17/03/2019 20h53

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Pas de mouvement sur le portefeuille cette semaine.

Je pensais faire un arbitrage sur ma ligne Alstom mais mon ordre de vente n’a pas été atteint.

La bonne nouvelle de la semaine vient du côté de Klépierre et la perception de la moitié des dividendes pour un montant de 69,89 euros.

Le dividende augmente de 7,1 % par rapport à l’année dernière ce qui représente quand même une belle augmentation.

(Source : Le revenu) a écrit :

Dividende de l’exercice 2018 de 2,10 €* en hausse de 7,1 % sur un an.

À partir de cette année, le dividende sera versé en deux tranches égales.

Au titre de l’exercice 2018, un acompte sur dividende de 1,05 € a été détaché le 07/03/2019.

Le solde 1,05 € srea détaché le 08/07/2019 et mis en paiement le 10/07/2019.

![]() Hors ligne

Hors ligne

#49 17/03/2019 22h47

- Stratus

- Membre (2017)

- Réputation : 39

Bonjour,

Je me permets de revenir sur votre vente de Starwood. Vous avez vendu une ligne très rentable depuis que vous l’avez car son dividende ne progressait pas ? Vous avez vendu en moins value juste sur ce critère ?

Un dividende à 9% qui ne progresse pas est-ce vraiment un souci ? Vous avez remplacé cette allocation par d’autres lignes en misant sur leur évolution mais à ce jour elle ne sont pas au niveau du rendement que vous avez abandonné ?

N’aurait-il pas fallu ne plus investir sur cette ligne simplement et la vendre simplement lorsque vous auriez rattrapé votre PRU ?

J’ai une moins value sur VALEO depuis le un moment maintenant et je me garde de remettre au pot pour ne pas en faire une ligne trop importante comparé aux autres. Par contre je me refuse à la vendre car je me dis que j’investis dans la durée.

![]() Hors ligne

Hors ligne

#50 18/03/2019 10h41

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Stratus,

J’ai effectivement vendu cette ligne car le dividende ne progressait pas et même si je ne suis pas revenu à mon PRU, j’ai préféré vendre car sur la globalité j’était positif sur cette ligne (grâce aux dividendes)

En fait, je me suis tellement fait avoir avec les dividendes généreux (Sequana, Pages jaunes, peut-être bien Casino Guichard …) que les rendements élevés deviennent une alerte pour moi.

J’essaye de vérifier si cette alerte est confirmée et dans le cas de StarWood, cette confirmation est venue par rapport à la lecture d’un article sur SeekingAlpha qui semblait émettre des doutes sur le titre.

SeekingAlpha a écrit :

"Les flux de trésorerie liés aux opérations de Starwood Property Trust s’établissent depuis deux ans à 1,76 dollar par action et à 1,80 dollar par action, ce qui est nettement inférieur au dividende distribué de 1,92 dollar par action. En fait, les flux de trésorerie liés aux opérations de l’année précédente ne s’élevaient qu’à 1,94 dollar par action, couvrant à peine le versement du dividende."

En ayant fait ce choix, j’espère avoir abaissé mon risque car les valeurs qui ont remplacées ce titre ne sont certes pas au même niveau de rendement mais elles offrent tout de même de bons rendements comme par exemple Klepierre et semblent augmenter leur dividende sur la durée.

Pour Valeo, je vous comprends et je ferais sans doute comme vous.

Sur les actions, je regarde quelques indicateurs et d’après ce que je vois ils sont plutôt bons (ROE 12,5, Taux de distribution = 36 %, dette maîtrisée).

Cordialement

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de navy”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 831 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 592 420 | 03/05/2022 13h19 par Reitner | |

| 794 | 457 870 | Aujourd’hui 00h56 par lopazz | |

| 1 094 | 544 356 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 860 | 19/10/2024 04h40 par maxicool | |

| 811 | 340 183 | 10/09/2024 08h40 par Louis Pirson | |

| 621 | 357 358 | 04/01/2023 10h36 par PoliticalAnimal |