Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#51 23/03/2019 07h24

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette fois ci, mon ordre sur Alstom a été passé donc une vente sans perte ni gain mais un peu de cash qui se libère pour être replacé sur un autre titre (157 euros).

Alstom était un reliquat du portefeuille de trading et n’avait pas été choisi pour son rendement (qui est de 0,96 % en 2018)

La permutation aurait du se faire sur BIC mais comme cette ligne a déjà été renforcée le mois dernier, je préfère renforcer Vérizon et ses 4,08 % de rendement.

Petite particularité sur mon achat, j’ai pris pour 500 euros d’action au lieu de 157 euros.

En effet, je me suis fixé un montant minimum sur les actions américaines pour éviter de faire trop souvent des achats (9 euros de frais).

![]() Hors ligne

Hors ligne

#52 29/03/2019 11h10

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

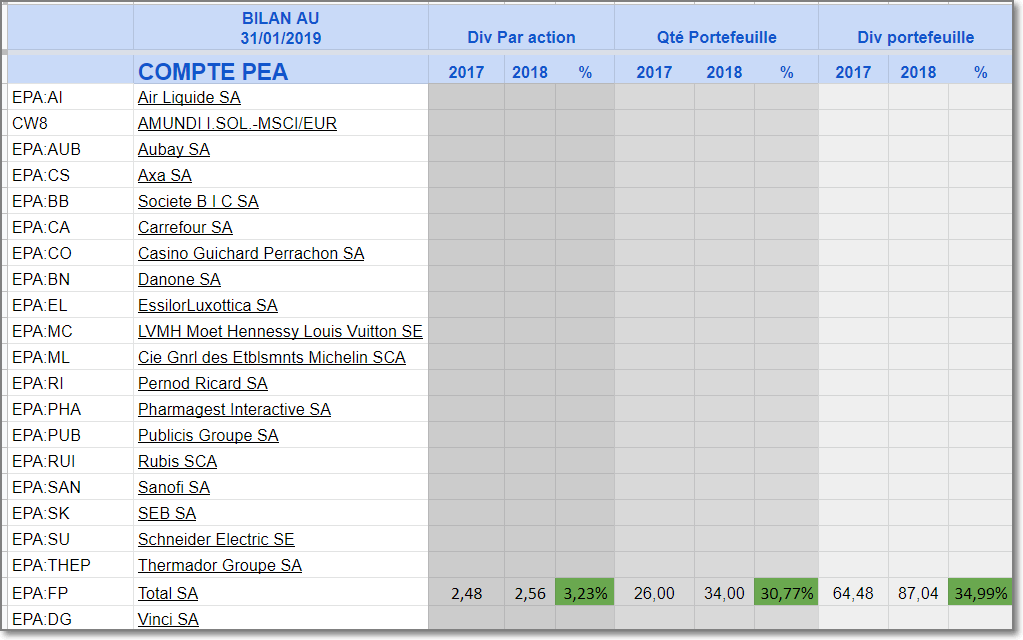

Je refais cette semaine un point sur les dividendes.

J’ai simplifié mon tableau (C’est ma période Zen to Done) pour ne pas passer trop de temps à le renseigner.

En résumé, je veux savoir dans ce tableau si

Les dividendes de l’action ont augmenté et de combien de %

Si le nombre d’action du portefeuille a augmenté et de combien de %

Si le montant global de mes dividendes sur une ligne ont augmenté et de combien de %

J’ai donc revu mon tableau de suivi et je prends à présent les données que je pioche sur le site ZoneBourse.com (Onglet finance)

Je reporte le montant des dividendes connus des 2 dernières années.

En 2019, je prends donc les dividendes de l’action en 2017 et 2018

Puis je prends la quantité d’actions que je possédait en 2018 et 2019

J’effectue le calcul de l’évolution du nombre de titre et du montant du dividende.

Voila lé résultat arrêté à Février 2019

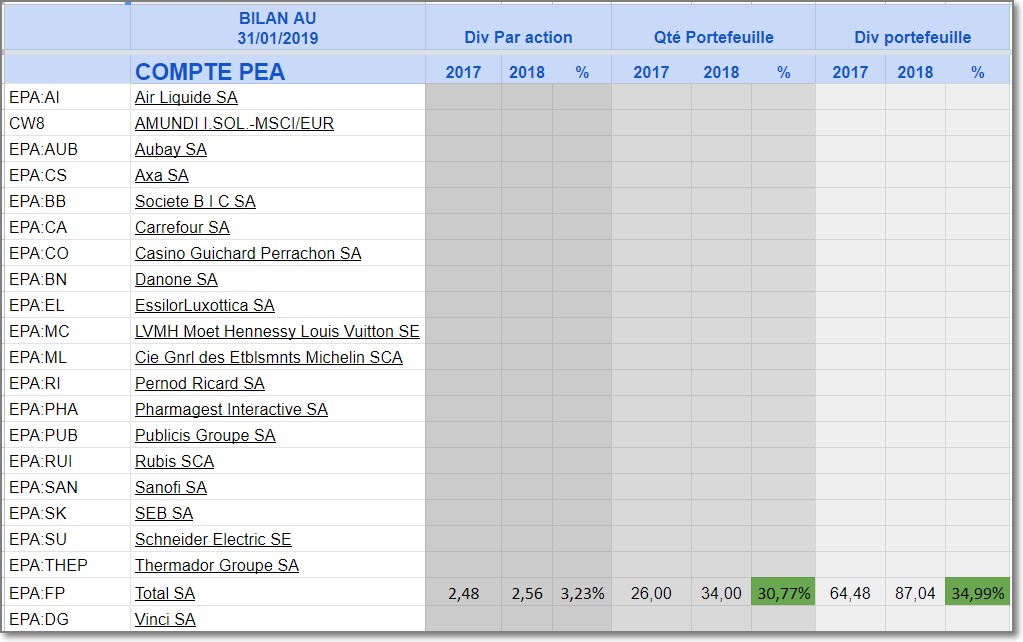

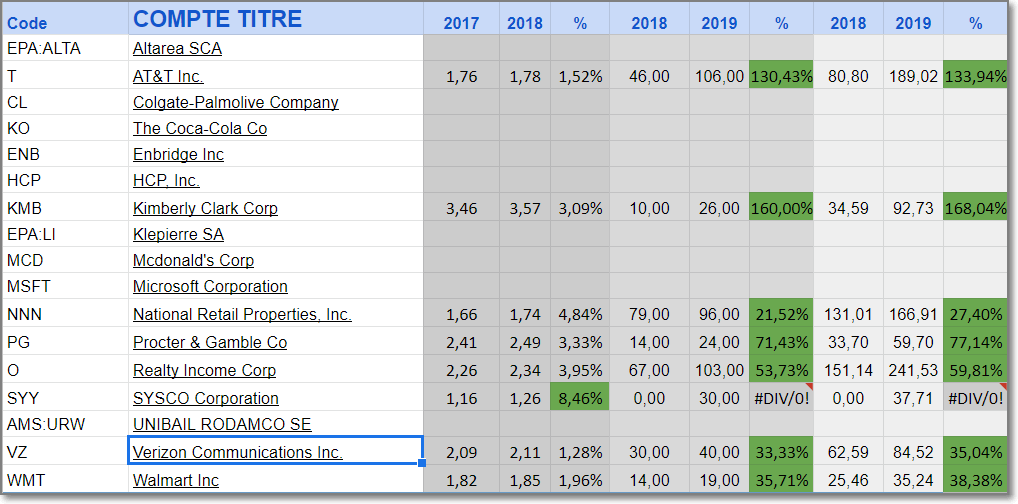

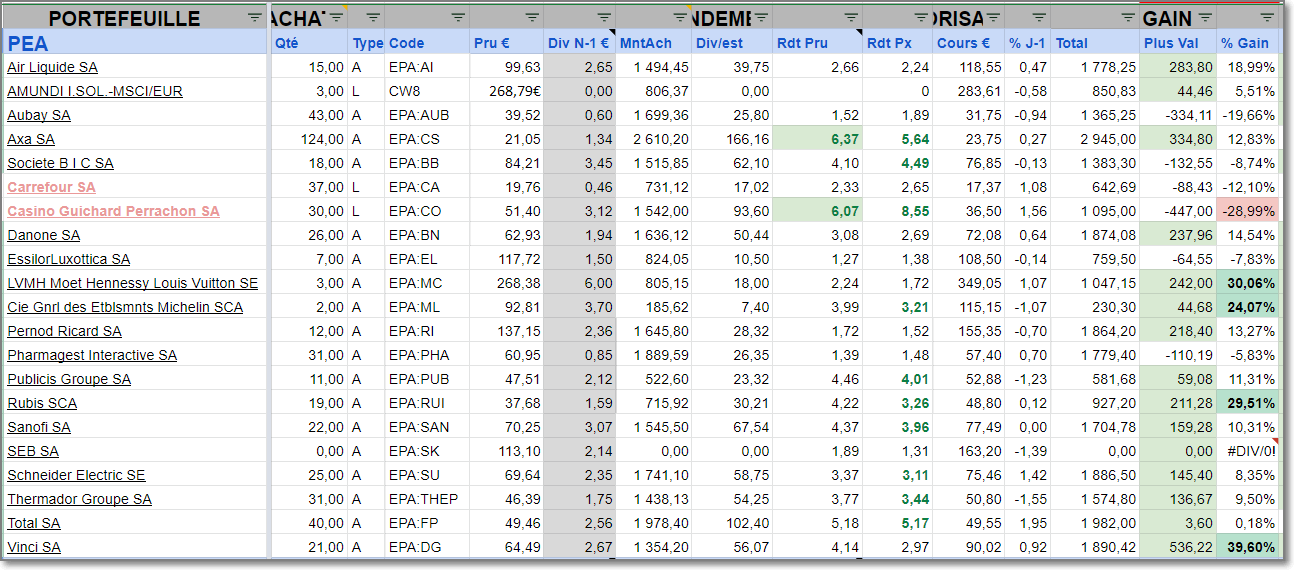

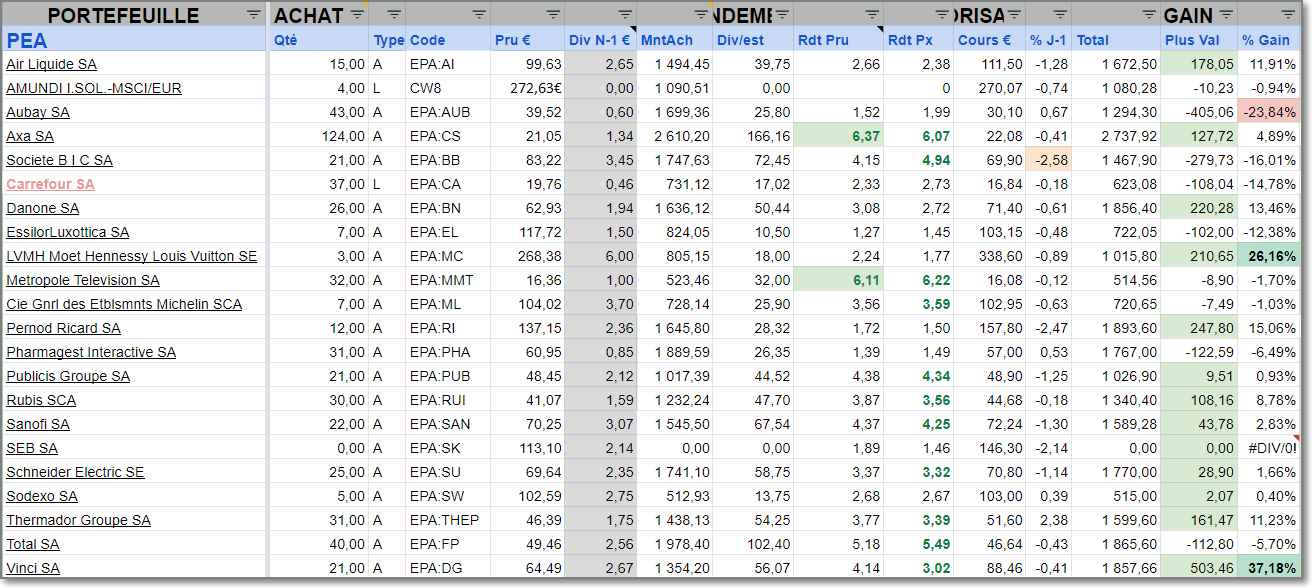

Pour le PEA

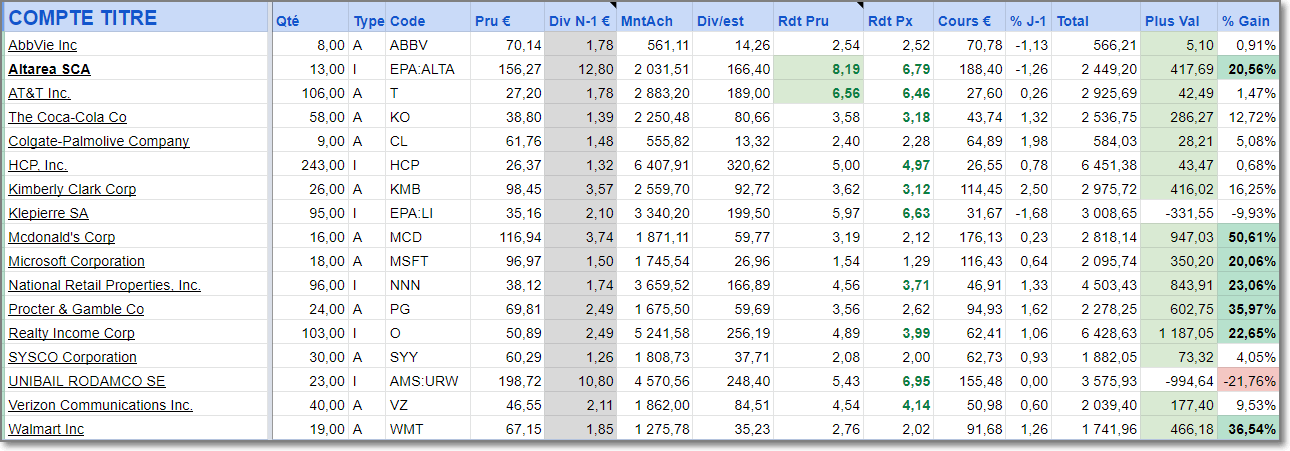

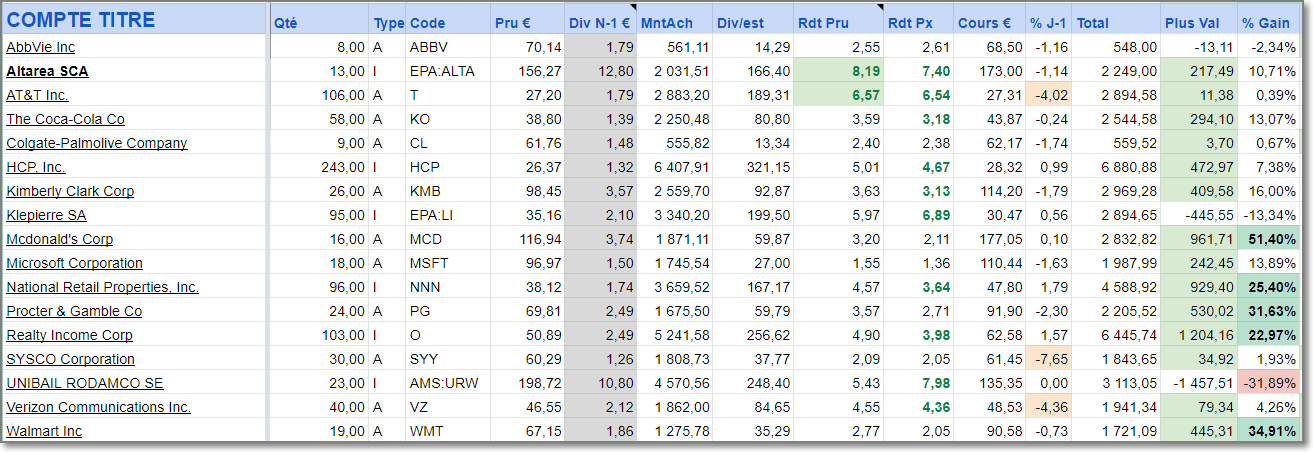

Et pour le compte titre

Pour le moment, les règles d’affichages sont :

Sur les dividendes, la cellule est verte si le % d’augmentation du dividende de l’action est supérieur à 8 %

Je me dis que c’est peut être un peu trop et qu’il faudrait peut-être qu’elle s’allume uniquement si le % d’augmentation dépasse le taux d’inflation…

Sur les quantités et les montants de dividendes perçus, la cellule s’allume si la progression est de plus de 30 %.

La encore, c’est peu être trop et un 15 % d’augmentation serait peut-être suffisant .

![]() Hors ligne

Hors ligne

#53 29/03/2019 14h06

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Navy a écrit :

J’ai donc revu mon tableau de suivi et je prends à présent les données que je pioche sur le site ZoneBourse.com (Onglet finance)

Je reporte le montant des dividendes connus des 2 dernières années.

En 2019, je prends donc les dividendes de l’action en 2017 et 2018

Puis je prends la quantité d’actions que je possédait en 2018 et 2019

J’effectue le calcul de l’évolution du nombre de titre et du montant du dividende.

Pourquoi ne pas tout simplement prendre cette information sur votre relevé d’opérations ?

![]() Hors ligne

Hors ligne

#54 29/03/2019 14h18

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Dangarcia,

Je n’ai pas compris votre question

De quel information parlez vous sur mon relevé d’opération ?

Cordialement

![]() Hors ligne

Hors ligne

#55 05/04/2019 17h37

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

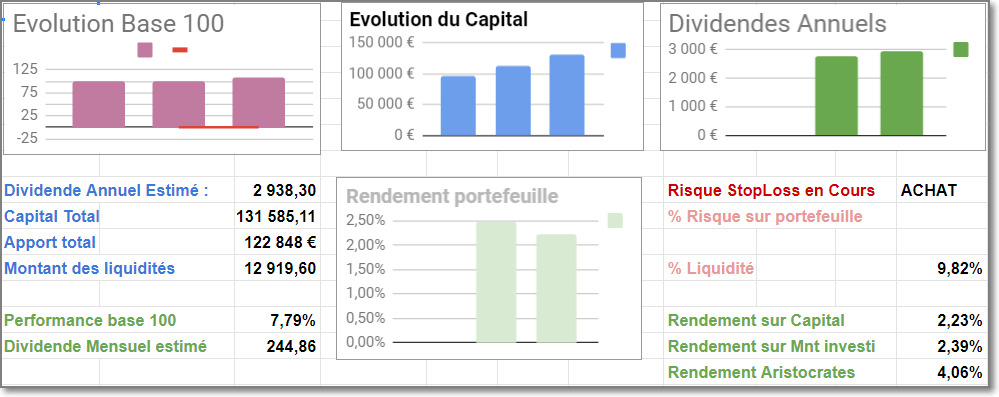

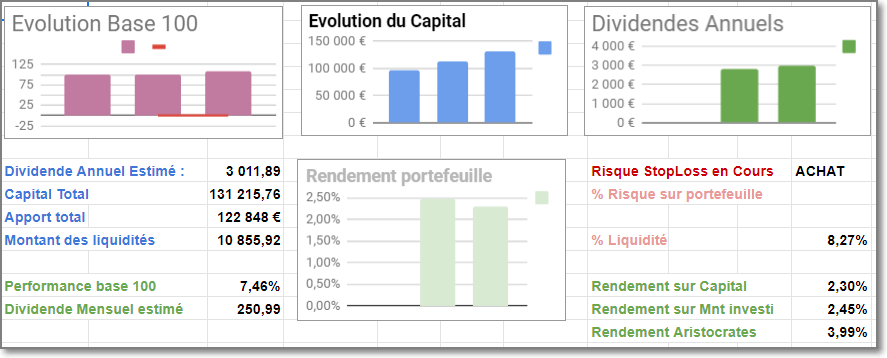

Je vous présente le bilan de Mars qui poursuit sa progression par rapport au mois dernier.

Quelques arbitrages ont permis ce mois ci de se rapprocher du portefeuille cible (Vente de Alstom) et l’investissement progressif et régulier est une forme d’investissement qui m’arrange au plus haut point compte tenu de mon agenda actuel.

Un vrai bonheur, je ne suis plus sur mon écran à regarder toutes les heures l’évolution du cours de bourse de telle ou telle action.

Cette stratégie me parait être de plus en plus conforme à mon profil car elle permet vraiment de se détacher du bruit des marchés.

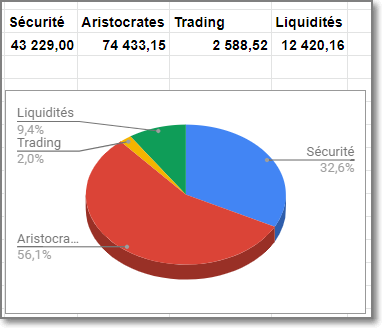

Il y a peu de changement dans la répartition des allocations .

En revanche, le portefeuille global progresse pour atteindre une performance de 7,79 % depuis le début du suivi.

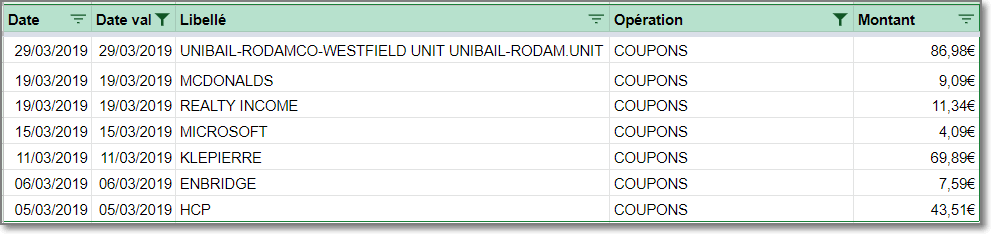

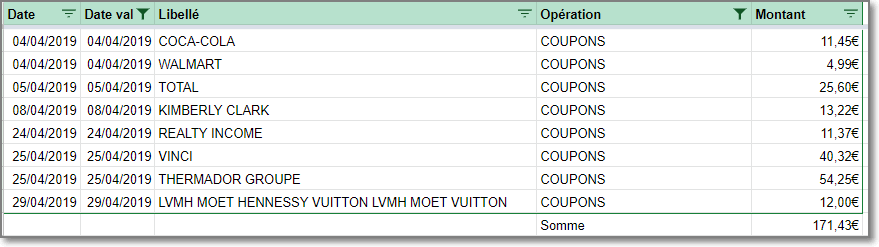

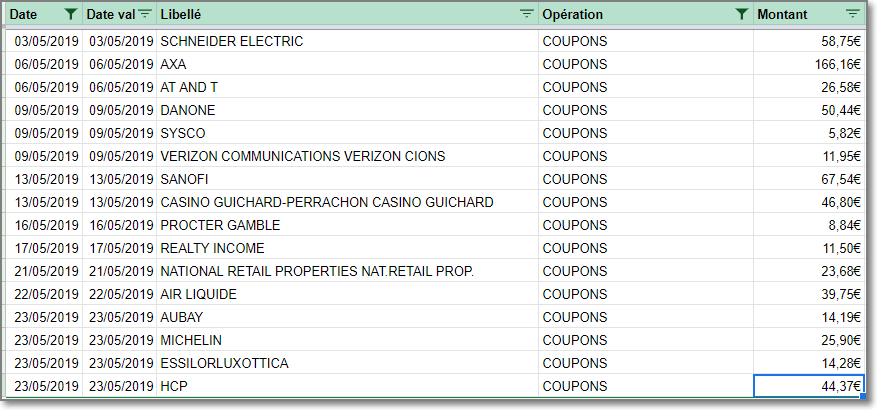

Les coupons du mois

Les coupons du mois : 232,49 euros euros

Portefeuille aristocrates PEA

Portefeuille aristocrates CT

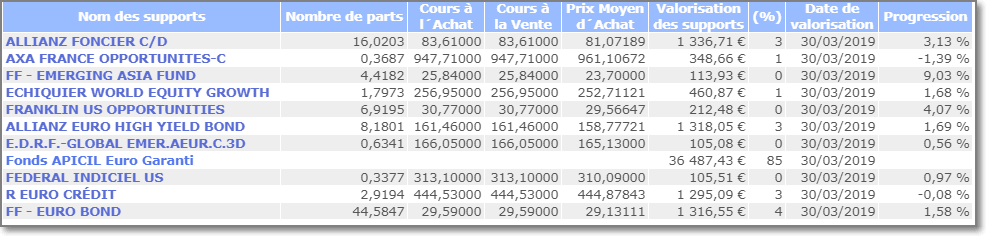

Portefeuille Lazy

Notre ligne lazy reste positive à +5,16%

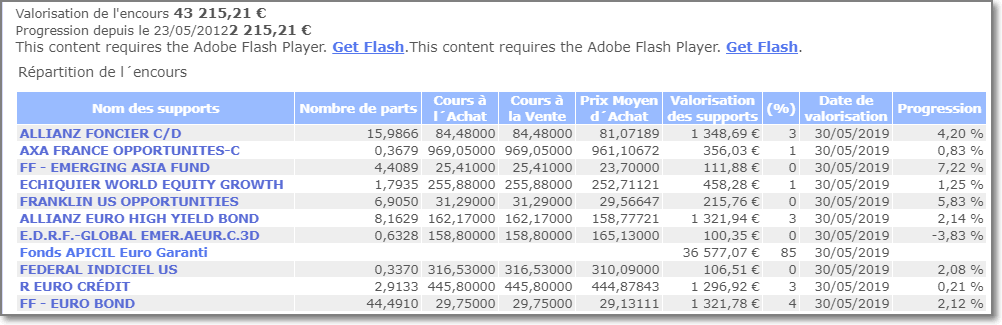

L’assurance vie et sa répartition

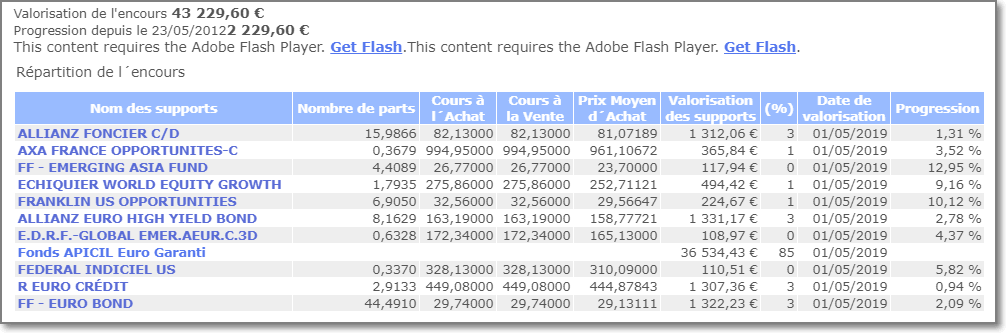

Bonne surprise sur l’assurance vie, 8 lignes sur 10 sont devenues positives.

Aujourd’hui, nous sommes à 80 % de lignes positives avec une belle progression de FF – EMERGING ASIA FUND (à 9, 03 %) mais aussi sur les fond Franklin US opportunity (+4,07 %) et Allianz Foncier C/D (+3,13 %)

![]() Hors ligne

Hors ligne

#56 07/04/2019 10h07

- Stv44

- Membre (2018)

- Réputation : 19

Bonjour,

Je m’inspire de votre PT et Je vois que vous avez pas mal de titre Axa sur votre PEA, y a t-il une raison particulière à ce choix plutôt que BNP qui si je ne m’abuse apporte un rendement supérieur ?

![]() Hors ligne

Hors ligne

#57 08/04/2019 22h53

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Stv44,

J’ai également eu des actions BNP Paribas qui est une belle valeur.

J’ai préféré prendre des AXA car les dividendes me paraissent plus réguliers que ceux de BNP.

D’une manière générale, et même si cela n’a pas toujours été le cas dans ma démarche d’investissement, je ne vais pas obligatoirement investir dans l’action qui m’offrira le plus gros dividende mais plutôt dans celle qui fournira le dividende le plus régulier et croissant possible.

BNP Paribas a un meilleur rendement mais a baissé ses dividendes en 2008 puis en 2011 et ne les a pas augmenté en 2012, 2013 et 2014

A comparer , AXA a baissé ses dividendes uniquement en 2008 et stagné une seule année en 2011.

Le reste du temps, le dividende a été en augmentation.

D’après moi, Axa se rapproche donc plus de mes critères d’aristocrates des dividendes que BNP.

![]() Hors ligne

Hors ligne

#58 08/04/2019 23h20

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 534

Bonsoir Navy,

J’ai vu sur votre site que vous aviez pour objectif d’obtenir un rendement de l’ordre de 6% via votre portefeuille d’actions. Néanmoins, considérant ce que vous avez indiqué dans votre tout dernier message : "D’une manière générale, et même si cela n’a pas toujours été le cas dans ma démarche d’investissement, je ne vais pas obligatoirement investir dans l’action qui m’offrira le plus gros dividende mais plutôt dans celle qui fournira le dividende le plus régulier et croissant possible.", votre objectif de 6% est-il toujours d’actualité ? Si oui, comptez-vous l’atteindre petit à petit en misant sur des augmentations régulières des dividendes de vos sociétés ?

En ce qui me concerne, je me suis fixé un objectif légèrement inférieur au votre (5%). Mais tout comme vous, je me détache de plus en plus du rendement lui-même, en prenant en compte l’évolution globale et historique du dividende des sociétés qui m’intéressent.

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#59 09/04/2019 21h57

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Neo45,

je compte effectivement sur l’augmentation régulière des dividendes pour atteindre les fameux 6 % mais aussi sur le fait que j’investis systématiquement mon budget mensuel sur le titre de ma WatchListe offrant le plus fort rendement du moment.

Mais l’objectif de 6 % est peut-être un peu ambitieux …

D’un autre côté cela m’oblige à chercher des pistes pour optimiser le rendement global du portefeuille.

J’ai déjà quelques idées mais ce n’est pas encore tout à fait clair dans ma tête.

Je pense notamment à un système de permutation ou les actions qui auraient les rendements les plus faibles et qui seraient en plus value seraient allégées pour renforcer des lignes à plus haut rendement.

![]() Hors ligne

Hors ligne

#60 09/04/2019 22h23

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 534

Bonsoir Navy,

Ne pensez-vous pas qu’un tel système de permutation entraînerait une certaine "fragilisation" de votre portefeuille en ne vous focalisant que (ou du moins "principalement") sur le niveau dividende plutôt que sur sa possible évolution dans le temps ?

Au départ je me positionnais également sur des titres avec un "bon" dividende, avant de venir petit à petit sur des sociétés à dividendes plus faibles (en %), mais connaissant une croissance plus régulière dans le temps.

À titre d’exemple, dans un même secteur d’activité principale, j’aurais plus envie de renforcer ma ligne Vinci (3% de rendement aujourd’hui) que ma ligne Bouygues (5,13% aujourd’hui).

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#61 09/04/2019 23h26

- Navy

- Membre (2017)

- Réputation : 32

Bonsoir Neo45,

Normalement, si le portefeuille est constitué uniquement de titres à dividendes croissants, le portefeuille ne devrait pas être fragilisé car tous les titres seront de qualité.

J’insiste sur le fait que j’ai beaucoup épuré cette liste qui ne comporte plus que des actions dont le dividende progresse régulièrement.

J’essaye également de les sélectionner sur quelques indicateurs clés comme le ROE, le taux de distribution ou l’endettement afin de sécuriser mes achats.

Mes arbitrages ne seraient jamais des opérations spectaculaires mais juste des opérations permettant d’optimiser un peu.

Par exemple, à terme, je déplacerais peut-être 1000 euros d’une ligne n’offrant plus qu’un rendement de 2 % (car en forte plus value) au profit d’une ligne qui offrirait un rendement de 5 % (car en forte baisse)

Cela me permettrait de sécuriser des gains de la première et de renforcer sur des actions à meilleur rendement.

Maintenant, en faisant le calcul, le gain n’est pas exceptionnel et je ne sais pas si le jeu en vaut vraiment la chandelle.

A voir donc si cette idée est bonne ou non.

La gestion d’un portefeuille est pour moi une recherche et une remise en question permanente …

![]() Hors ligne

Hors ligne

1 #62 10/04/2019 11h55

1 #62 10/04/2019 11h55

- Skarklash

- Membre (2017)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 139

Quand on parle d’un rendement de 6% lié à l’augmentation du dividende chaque année, c’est un rendement calculé sur le PRU.

Navy a écrit :

Par exemple, à terme, je déplacerais peut-être 1000 euros d’une ligne n’offrant plus qu’un rendement de 2 % (car en forte plus value) au profit d’une ligne qui offrirait un rendement de 5 % (car en forte baisse)

Il ne faudrait pas le comparer à une action qui ne donnerait plus qu’un rendement de 2% à cause de la hausse de son cours. Ici ce serait un rendement TTM, au cours actuel. Ce rendement de 2% TTM peut aussi être de 6% sur le PRU. La question de la vente ne se pose plus.

Attention à ne pas arbitrer du TTM faible que pour cela. C’est la base d’une stratégie visant à rechercher un dividende pérenne et croissant : un dividende TTM moyen mais qui donnera un dividende sur PRU intéressant d’ici quelques années

![]() Hors ligne

Hors ligne

#63 12/04/2019 21h31

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Skarklash,

Merci pour vos précisions.

Comme je le mentionnais plus haut, ma réflexion est embryonnaire et mes connaissances sans doute insuffisantes mais la volonté de trouver des pistes d’optimisation est bien présente.

Par rapport à vos remarques, si je fais des arbitrages sur la base du rendement sur le PRU, je pourrais éventuellement faire un arbitrage dans le cas suivant (En partant du principe que j’ai A et B en portefeuille) :

Action A , 4,5% sur PRU

Action B, 4 % sur PRU

B a fortement baissé, et offre à présent un rendement de 5,5 % TTM

A est en forte hausse et dépasse à présent l’allocation prévue dans mon portefeuille.

Je peux donc éventuellement alléger ma position A pour revenir à mon % cible.

Avec la somme retirée de A, je peux acheter des actions B.

Si cette somme représente 1000 euros, je substituerais donc un placement de 1000 euros rapportant 4,5 % (action A) par un placement de 1000 euros à 5,5 % (action B)

Est-ce un bon raisonnement ?

Je ne sais pas si je dois calculer de cette manière car en achetant des titres B, je fais également varier

mon PRU.

Donc dois-je considérer que j’ai substitué un placement de 1000 euros à 4,5% par un placement de 1000 euros à 5,5 % ou faut t’il que je simule le nouveau PRU après l’achat des 1000 euros pour faire une comparaison sur le nouveau PRU de B.

Si dans mon exemple, B a fortement baissé, il se peut que le cours soit descendu en dessous de mon PRU actuel.

L’achat des 1000 euros ferait donc baisser mon PRU et augmenter le rendement.

Dans le cas contraire, l’achat de 1000 euros d’action B ferait augmenter mon PRU et diminuer le rendement.

Si ce nouveau rendement est inférieur à celui généré par l’action A (soit 4,5%), cela ne vaut pas le coup d’arbitrer.

Dans le cas contraire, la substitution serait possible car elle augmenterait le rendement.

Vos avis m’intéressent, n’hésitez pas à me faire part de vos commentaires et de vos pratiques en terme d’optimisation.

![]() Hors ligne

Hors ligne

#64 13/04/2019 08h20

- psg02000

- Membre (2018)

- Réputation : 37

Je rajouterai une nuance : aristocrate et rendement (lvmh, Sanofi vs bouygue,bancaire).

Avec une stratégie dividende et long terme, les aristocrates doivent être gardées alors que les autres peuvent être arbitrées (attention c’est ce que je pense, ce n’est pas une vérité absolue)

![]() Hors ligne

Hors ligne

#65 13/04/2019 13h29

- Skarklash

- Membre (2017)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 139

Concernant votre exemple, j’aurai une approche qui ne tient pas compte du PRU pour une optique de conservation à long terme et de rendement.

L’action A qui a progressé et qui malgré tout distribue encore du 4,5 % a donc eu une augmentation équivalente de son dividende en euro et de la hausse du cours pour que le rendement reste le même. Si les perspectives sont bonnes sur l’action A, je la conserve car c’est l’objectif du portefeuille (action qui se valorise et qui distribue un dividende croissant).

Si B baisse et que les fondamentaux restent bons (exemple d’URW fin décembre), je me renforce pour abaisser mon PRU et bénéficier d’un rendement sur PRU meilleur.

Encore une fois, ce sont les perspectives de la société qui sont importantes. Ensuite seulement le rendement sur PRU joue comme un signal d’alerte mais pas forcément un déclencheur.

![]() Hors ligne

Hors ligne

#66 14/04/2019 21h01

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici le détail de l’investissement progressif d’avril 2019.

Le choix s’est porté sur 6 actions Publicis à 46,21 euros.

Cet achat correspond à un placement à 4,1 % et un abaissement du PRU de 48,70 à 47,51.

La deuxième portion du placement a été placé sur le CW8 qui apporte en moyenne une performance annuelle de plus de 5 %.

Dernière modification par Navy (14/04/2019 22h08)

![]() Hors ligne

Hors ligne

#67 15/04/2019 09h00

- Navy

- Membre (2017)

- Réputation : 32

@Skarklash,

Concernant mon exemple, je n’ai pas été assez précis.

Le cas que j’évoquais est la cas ou l’action A augmente beaucoup mais son rendement à baissé du fait de l’augmentation du cours.

Le dividende de l’action A aura sans doute augmenté mais pas au point de conserver le rendement de 4,5 % TTM

Disons que le rendement TTM est passé de 4,5 % à 3 % par exemple.

Dans ce cas, je ne souhaite plus ajouter sur cette ligne et je vais peut être plutôt l’alléger pour sécuriser une partie des gains au profit du titre B qui à ce moment offrira un rendement TTM peut être de 6 % (du fait de sa baisse).

Je reprendrais du A quand le titre aura un peu baissé et que son rendement aura augmenté.

![]() Hors ligne

Hors ligne

#68 19/04/2019 11h40

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Nouvel arbitrage cette semaine sur le portefeuille CT

Je me sépare de Enbrige Inc au profit de 2 aristocrates :

Colgate Palmolive et Abbvie.

Je fais cette opération car enbridge ne fait plus parti de mon portefeuille cible et n’est pas une aristocrates du dividende (même si elle s’en rapproche).

ABBVIE offre actuellement un rendement de 5,1 % TTM et augmente ses dividendes depuis 46 ans.

Colgate n’offre qu’un rendement de 2,5 % TTM mais ce dernier est en augmentation depuis 55 ans !

A comparer, Enbridge a eu de longues périodes sans augmenter son dividende (de 1986 à 1995) même s’il offre actuellement un très bon rendement.

Je mise sur cette pérénité de l’augmentation du dividende de mes 2 remplaçants pour atteindre à terme un meilleur rendement que si je laisse cette somme sur Enbridge.

La ligne Enbridge sort avec une moins value de -250 euros.

J’espère donc également que la progression des cours de ABBVIE et de COLGATE finiront par résorber cette perte.

![]() Hors ligne

Hors ligne

#69 26/04/2019 17h09

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

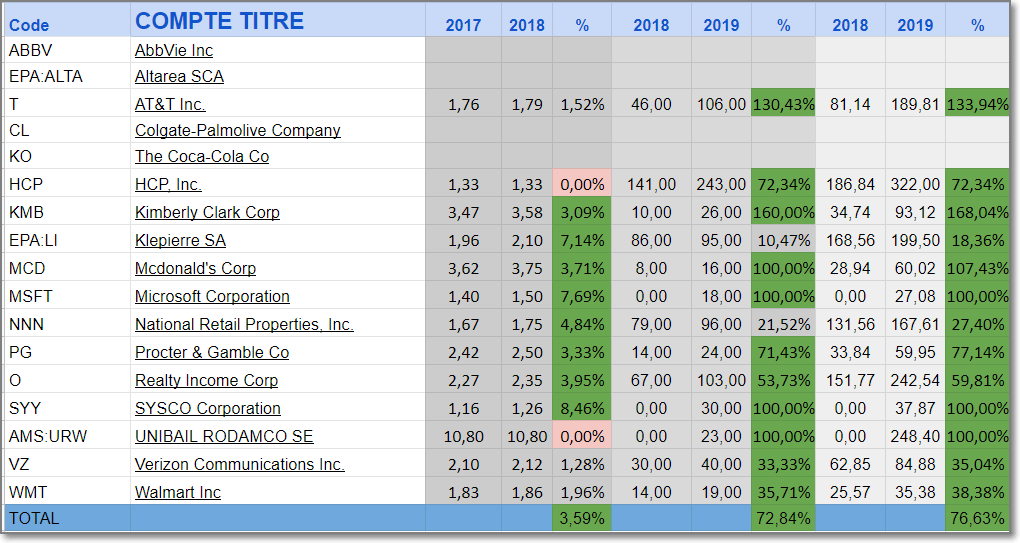

Je refais cette semaine un point sur les dividendes.

Voila le résultat arrêté à Mars 2019

Globalement par rapport à l’année dernière, les dividendes ont augmenté sauf pour HCP et UniBail.

Il y a donc pour le moment 12 titres sur 14 qui ont augmenté leur dividende soit plus de 85 % des titres du portefeuille.

C’est plutôt en phase avec mes objectifs de titres à dividendes croissants.

Pour le PEA

Et pour le compte titre

Rappel :

Je reporte le montant des dividendes connus des 2 dernières années.

En 2019, je prends donc les dividendes de l’action en 2017 et 2018

Puis je prends la quantité d’actions que je possédait en 2018 et 2019

J’effectue le calcul de l’évolution du nombre de titre et du montant du dividende.

J’ai également modifié, les règles d’affichage :

Sur les dividendes, la cellule est verte si le % d’augmentation du dividende de l’action est supérieur à 3 %

Sur les quantités et les montants de dividendes perçus, la cellule s’allume si la progression est de plus de 30 %.

![]() Hors ligne

Hors ligne

#70 01/05/2019 07h51

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici le bilan d’avril qui poursuit toujours sa progression même si je m’attends à une baisse pour la suite de l’année (Sell in mai …)

On notera que la patience paye notamment sur l’assurance vie qui a retrouvé de la couleur depuis le début de l’année.

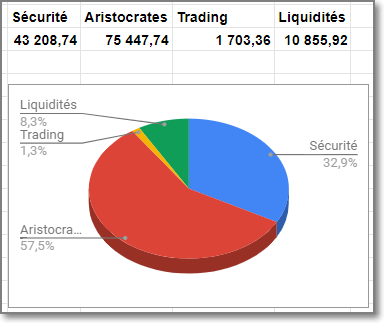

Concernant les allocations, la part des aristocrates progresse de 1,1 point et se rapproche de l’allocation cible de 60 % .

Ceci est du à la vente de la ligne Enbridge Ing qui n’était plus classée pour moi en Aristocrates mais en Trading.

Son remplacement par Colgate et de Abbvie a quant à elle fait gonflé l’allocation des artistocrates.

Le portefeuille global a progressé de 0,96 points pour atteindre une performance de 8,75 % depuis le début du suivi.

Ce mois ci, j’ai actualisé mon tableau des dividendes avec les données de ZoneBourse.

Comme la plupart des actions du portefeuille ont augmenté leurs dividendes, la rente mensuelle s’élève à présent à 249,15 contre 244,86 malgré l’arbitrage Enbridge / ABBVIE / COLGATE qui aurait plutôt eu tendance à faire baisser ce rendement.

Les coupons du mois

Ce mois ci, nous touchons 171,43 euros de dividende réparti sur les 2 portefeuilles.

Portefeuille aristocrates PEA :

Petite victoire sur le PEA, mon nombre de lignes avec un gain supérieur à 20 % est passé de 3 à 4.

Bienvenue donc à Michelin dans le club des performeurs 🙂

Portefeuille aristocrates CT

Idem pour le portefeuille Titre, 2 titres passent à + de 20% de performance.

Altarea et Microsoft entre dans la liste de mes actions les plus performantes.

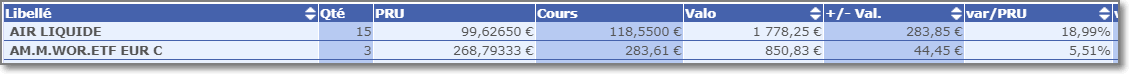

Portefeuille Lazy

Notre ligne lazy qui était le mois dernier à +5,16% garde le cap et s’établi actuellement à +5,51 %

L’assurance vie et sa répartition

Toutes les lignes de l’assurance vie sont à présent positives !

Comme quoi, il ne faut vraiment pas paniquer en bourse.

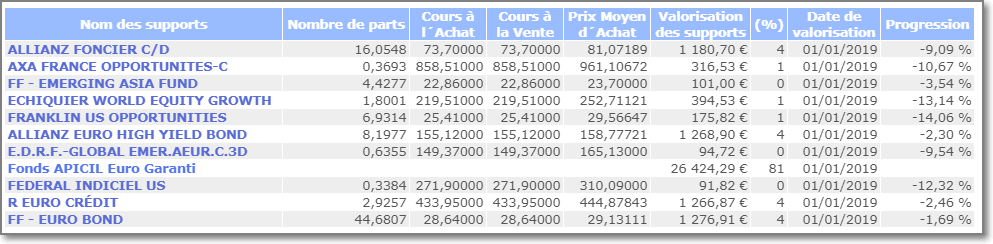

A comparer, voici ci dessous la copie écran du portefeuille établi dans le bilan annuel 2018 ou nous étions à 100 % de lignes négatives !

![]() Hors ligne

Hors ligne

#71 10/05/2019 15h34

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici les opérations effectuées ce mois ci pour l’investissement progressif :

283,13 euros sur l’ETF Word AM.M.WOR.ETF EUR C

L’ETF Ayant progressé , cette opération fait passer le PRU de 268,79 à 272,62.

La performance de cette ligne par rapport au PRU n’est plus que de 3,86 %

283 Euros sur l’action BIC (3 actions) qui représente toujours en Mai le meilleur rendement du moment à 4,50 %

Ma ligne BIC étant toujours déficitaire, cette opération me permet de ramener mon PRU à 83,19 contre 84,21 auparavant.

![]() Hors ligne

Hors ligne

#72 17/05/2019 14h52

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

J’ai profité de cette semaine un peu chahutée pour compléter ma ligne Michelin.

J’ai donc acheté 5 Actions à 107,80 euros pour atteindre à peu près 40 % de la ligne.

C’est un achat d’opportunité que je vais essayer de systématiser dans les phases de replis du marché

Pour Michelin, au delà des fondamentaux qui sont bien orientés, le titre se replis depuis 4 semaines et a perdu près de 10 % depuis son plus haut annuel.

La courbe des cours est plutôt bien orientée et le rendement actuel est de 3,91 %.

De plus, le détachement du coupon étant le 21/05, je vais donc profiter de l’augmentation des dividendes dès cette année.

![]() Hors ligne

Hors ligne

#73 24/05/2019 10h34

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette semaine, j’ajoute 2 lignes complémentaires sur le PEA.

Comme d’habitude, ces lignes devront représenter à terme 1,5 % du portefeuille total

J’ai donc acheté 32 Actions M6 à 16,30 euros et 5 actions sodexo à 102,28 euros.

Chaque ligne représente pour le moment environ 25 % de l’allocation cible.

Je continuerai donc à les alimenter dans le cadre de l’investissement progressif en suivant mes règles de renforcement des titres.

Encore une fois, il s’agit d’achats pour profiter du replis des marchés actuels.

M6 s’est replié de 11 % ces dernières semaines alors que les cours étaient repartis à la hausse.

Pour sodexo, le replis est un peu plus faible mais le titre est bien orienté.

Dans tous les cas, en dehors de l’aspect timing, le choix de compléter le portefeuille par ces 2 valeurs est surtout motivé par leur politique de distribution des dividendes, leur rendement attractif (de l’ordre de 6 % pour M6, 3% pour Sodexo) et de leur santé financière.

![]() Hors ligne

Hors ligne

#74 01/06/2019 08h49

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

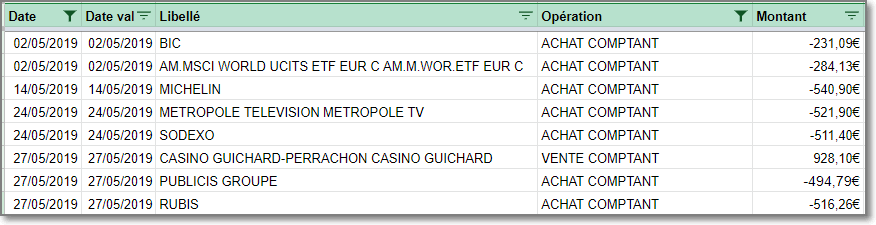

C’est terminé pour Casino !

Je vends définitivement cette ligne avec une perte de près de 40 % !

Cette ligne faisait partie des dernières lignes historiques du portefeuille ne correspondant plus à mes critères de sélection.

Compte tenu des incertitudes liés à la mise en sauvegarde de la maison mère Rallye, je préfère perdre 40 % de ma ligne et la redistribuer sur des valeurs à mon sens plus pérennes.

Je fais cette opération en toute sérénité car chaque ligne de mon portefeuille ne représente que 1,5 % du capital total.

La vente de Casino ne représente donc « qu’une » perte de 0,6 % du portefeuille compensé globalement par la progression des autres titres.

Cet événement a conforté mon opinion sur ma stratégie de diversification des titres.

Je ne sais franchement pas quelles appréhensions j’aurais pu avoir si ce titre avait représenté 10 ou 20 % de mon portefeuille.

Je pense que je n’aurais vraiment pas été serein pour appuyer (encore eu t’il fallu que je le fasse) sur le bouton vente !

J’ai donc vendu mes 30 actions Casino au profit de :

11 actions Rubis à 46,76 euros.

10 actions Publicis à 49,38 euros.

Au passage, je perds 93,6 euros de dividende annuels dont on ne connait pas actuellement la pérennité contre 38,69 euros de dividendes sûrs.

Cela fait tout de même une baisse de 4,5 euros de dividende par mois en moins.

![]() Hors ligne

Hors ligne

#75 07/06/2019 22h57

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici le bilan de Mai qui a vu le portefeuille baisser d’un côté mais d’un autre qui m’a permis de faire quelques opérations d’arbitrage et de renforcement.

Au niveau de la répartition, l’allocation pour les aristocrates a augmenté de 1,4 point. Il est vrai que j’ai profité de la baisse du moment pour faire quelques arbitrages et acheté quelque titres offrant de bons dividendes.

Le portefeuille global baisse de 1,29 % mais reste sur une performance de 7,46 % depuis le début de l’année donc pas catastrophique pour un mois de mai à mon sens.

Malgré les différents arbitrages, le montant des dividendes mensuels reste stable et le portefeuille semble plus solide

Les coupons du mois

Evidemment , le mois de mai est riche en dividende surtout au niveau du PEA.

Total = 616,55 euros 🙂

Portefeuille aristocrates PEA :

Moins d’euphorie ce mois ci sur le PEA.

Alors que je me félicitais de voir une ligne supplémentaire de mon portefeuille en plus-value potentielle de 20 %, le mois de mai a balayé ces gains et a présent il n’y a plus que 2 lignes au lieu de 4 au dessus de 20 %

Portefeuille aristocrates CT

Idem pour le portefeuille Titre, 2 titres passent à – de 20% de performance.

Portefeuille Lazy

Notre ligne lazy qui était le mois dernier à +5,51% a fondu et se retrouve en moins value latente de 0,94 %.

Je continue toutefois l’exercice et je vais renforcer cette ligne pour atteindre les 3 % du portefeuille comme prévu.

L’assurance vie et sa répartition

L’assurance vie est à peu près stable.

Je pense à augmenter la partie gestion en UC à 20 % au lieu de 10 % pour augmenter le rendement mais je vais me laisser un peu de temps pour le prendre cette décision.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de navy”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 835 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 592 474 | 03/05/2022 13h19 par Reitner | |

| 794 | 458 949 | Aujourd’hui 00h56 par lopazz | |

| 1 094 | 544 451 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 899 | 19/10/2024 04h40 par maxicool | |

| 812 | 340 253 | Aujourd’hui 21h11 par Manawa | |

| 621 | 357 397 | 04/01/2023 10h36 par PoliticalAnimal |